Коэффициент БЕТА (BETA) акции — что это и для чего применяется

В этой статье Вы познакомитесь с коэффициентом β, который чаще всего рассчитывается для акций (но может и для любого актива) при сравнение их волатильности. Также этот показатель помогает рассчитать риски и доходность инвестиционных портфелей.

1. Что такое Бета-коэффициент простыми словами

Бета-коэффициент (β, Beta) — это показатель, который показывает ценовые движения относительно фондового индекса или иного бенчмарка. Например, это может быть сравнение нескольких портфелей: российских акций и зарубежных, золота или облигационных наборов. Искать зависимость можно между любыми инструментами.Бета-коэффициент впервые предложил Шарп. Он является лишь статистическим показателем. Его исторические данные не гарантируют, что и в будущем соотношения будут такими же.

К примеру, если фондовый индекс вырос на 1% и акция выросла на 1%, то в этом случае β = 1, поскольку движение котировок полностью копируют индекс. Если же первый вырос на 1%, а второй на 2,5%, то в этом случае β = 2,5, что говорит о том, что акция волатильнее индекса в два с половиной раза. Она будет расти и падать сильнее. Это дает премию к доходности при бычьем рынке и большие риски при падающем.

Формула бета-коэффициентβ = Cov(ki,p)/Var(p)

Где

- ki — доходность акции в i-ом периоде

- p — доходность портфеля (чаще всего используется просто фондовый индекс)

- Cov (ki,p) — ковариация i-ой ценной бумаги и портфеля (p)

- Var (p) — вариация доходности портфеля (p)

Вместо Var (p) в знаменателе часто можно увидеть σ2 (дисперсия портфеля или фондового индекса).

Более подробная формула выглядит следующим образом

βi = ∑ (ki-k)×(pi-p)/∑(pi-p)2

Где

- ki — доходность акции в i-ом периоде

- k — ожидаемая доходность акции

- pi — доходность портфеля в i-ом периоде

- p — ожидаемая доходность портфеля

Как можно интерпретировать значения β

| Связь доходности акции и портфеля | |

| β = 1 | Полностью однонаправленное движение |

| β > 1 | Однонаправленное движение, но волатильность акции выше |

| 0 < β < 1 | Однонаправленное движение, но волатильность ниже |

| β = 0 | Полностью отсутствует взаимосвязь |

| β < 0 | Разнонаправленные движения рынка и акции |

Последний случай редко встречается на рынках. Чаще всего защитные активы в виде золота могут показывать такую обратную корреляцию.

Большие значения Бета говорят, что финансовый инструмент является волатильным по сравнению со сравниваемым рынком (то колебания цены могут быть существенными).

2. Где можно посмотреть коэффициент Бета

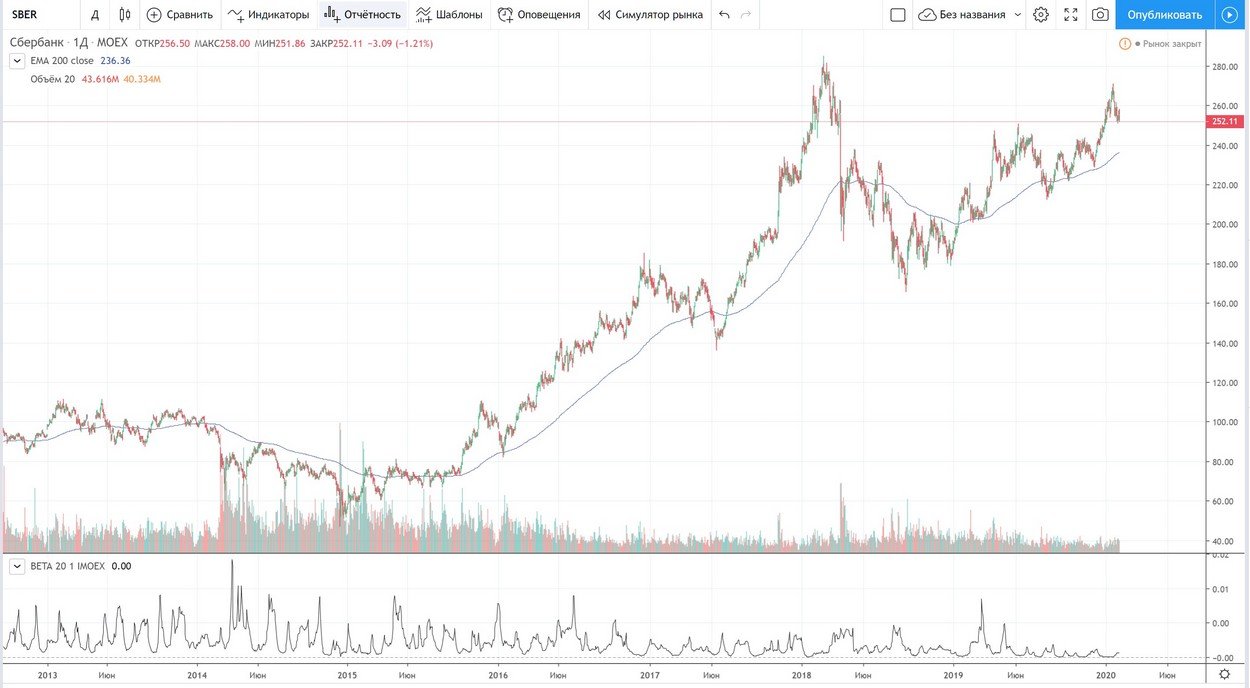

Посмотреть корреляцию наглядно в истории можно на сайте ru.tradingview.com с помощью индикатора BETA, где мы можем также задать с чем сравнивать наш актив. Можно составить самые разнообразные соотношения.

Сбербанк и индекс ММВБ

Сбербанк и цена нефти Brent

С развитием торговли на криптовалютном рынке стали часто сравнивать корреляцию золота и

Бета-коэффициент акций. — Инвестиции в независимость

Бета-коэффициент приобрел широкую популярность среди профессиональных портфельных инвесторов благодаря работам двух Нобелевских лауреатов. Сначала Гарри Марковиц создал теорию формирования оптимального портфеля с учетом ожидаемой доходности (альфа) и риска (бета). Позже Уильяму Шарпу удалось одновременно усовершенствовать и упростить эту теорию в рамках своей модели определения стоимости капитала (CAPM — Capital Asset Pricing Model) . С тех пор бета-коэффициент (или бета-фактор, или просто бета) является общепризнанной мерой риска ценных бумаг.

Измерение риска акций.

В настоящее время в финансовом мире для измерения риска актива чаще всего используют волатильность, то есть степень изменчивости его цены. Логика здесь очень проста. Предположим, что мы рассматриваем две акции. Цена на одну из них в течение, скажем, последнего года колебалась в пределах 10%. А вторая акция падала или росла (а может, и то, и другое) на 30%. Какая акция выглядит более рискованной? Очевидно, что вторая. Да, она может дать больше доходности, чем первая. Но также может и принести более значительные убытки.

Такой подход имеет свои недостатки, но, по крайней мере, он помогает количественно выразить весьма субъективную оценку риска. Бета-коэффициент характеризует то, насколько отличается волатильность акции от изменчивости выбранного эталона. И, соответственно, насколько больше или меньше риск анализируемой акции, чем у такого бенчмарка. Как правило, в качестве базы для сравнения риска (волатильности) отдельной акции или портфеля акций берут рынок в целом, то есть индексный портфель.

Особенности расчета бета-коэффициента.

Если говорить о формулах, то бета-коэффициент — это отношение ковариации изменений акции и индекса к вариативности (дисперсии) индекса. Это можно посчитать самостоятельно с помощью Excel, а можно найти готовые значения на просторах Интернета. Трудность заключается в том, что итоговый результат расчета очень сильно зависит от выбранного горизонта и шага изменений.

Можно взять данные за 1, 3 или 5 лет. И считать изменения индекса и цены акции за каждый день, неделю или даже месяц. Как можно догадаться, бета-коэффициент в этих случаях получится очень разный. А на сайтах, публикующих значения беты, не всегда приведена методика расчета. К тому же, всегда есть вероятность ошибки в данных и в самих расчетах. Так что лучше я ошибусь сам, чем буду использовать чужие ошибки.

Я рассчитываю бета-коэффициент на горизонте 1 год с шагом 1 неделя. Именно так считает и профессор Асват Дамодаран, знаменитый эксперт в области фундаментального анализа и автор отличного учебника по оценке финансовых активов. Кстати, на его сайте есть готовые Excel-шаблоны для расчета многих показателей, в том числе и беты.

Действительно, если использовать шаг в 1 день, то итоговое значение подвергается слишком сильному влиянию рыночного шума. Для крупнейших эмитентов это не будет очень заметно. А вот для акций с малым весом в индексе и с небольшими объемами торгов искажение может быть существенным.

Что касается горизонта расчета, то это, как я думаю, больше дело личных предпочтений. В любом случае, нужно помнить, что смысл беты и модели CAPM не в абсолютных цифрах, а в сравнении акций между собой. Поэтому главное придерживаться выбранной методики расчета для сопоставимости результатов.

Взяв данные биржевых торгов за 2018 год, я посчитал бета-коэффициент для нескольких десятков наиболее ликвидных российских акций. Кому интересны эти значения, сможет найти их в конце статьи. А пока посмотрим, как можно использовать эти цифры.

Интерпретация и использование бета-коэффициентов.

Итак, поскольку за базу для сравнения приняты изменения индекса, то бета индексного портфеля будет равна 1. Соответственно, бета-коэффициент ниже 1 означает меньшую волатильность акции по сравнению с рынком. То есть такие акции, скорее всего, будут расти медленнее индекса, но и падать не так быстро. И наоборот, акции с бетой выше 1 будут обгонять индексный портфель в периоды роста рынка и больше терять в цене во время спадов.

Как видно из списка в конце статьи, Сбербанк, любимая бумага биржевых спекулянтов, имеет наибольший бета-фактор. Это очень хорошо подтверждается на практике — Сбербанк обычно демонстрирует высокую волатильность. Во время коррекций на рынках, такие акции могут падать существенно ниже своей справедливой стоимости. В такие моменты может возникнуть хороший запас прочности, который и позволяет набирать такие акции в стоимостные портфели. А когда оптимизм возвращается на рынки, они, как правило, растут опережающими темпами.

Бета-фактор около единицы говорит о том, что волатильность цены акции в целом соответствует среднему риску по рынку. А вот акции с бетой ниже 1 — это, так называемые защитные бумаги. Они не успевают за рынком во время роста, но зато они лучше сохраняют капитал в периоды падений. Например, в нижней части списка мы можем увидеть электросетевые компании и операторов связи.

Отдельно стоит сказать про акции с отрицательной бетой. Это достаточно редкое явление, говорящее о том, что цена на такую акцию изменяется в противофазе с основным рынком. В нашем списке мы можем видеть, что депозитарные расписки компании Росагро (Агро-гдр) имеют отрицательный бета-коэффициент. В данном случае это объясняется, прежде всего, тем, что этот эмитент зарегистрирован на Кипре и его акции номинированы в долларах США. А курс доллар, как правило, имеет обратную корреляцию с российским рынком. Так что, эта акция неплохой способ защиты от девальвации рубля.

Ну и, наконец, вспомним о методе оценки стоимости акций с помощью дисконтирования денежных потоков. В той статье мы говорили о том, что ставка дисконтирования должна отражать степень риска актива. Бета-коэффициент как раз и помогает выразить количественно необходимую прибавку к безрисковой ставке. Для этого бета-коэффициент нужно умножить на общую риск-премию для рынка акций. А общая премия за риск, в свою очередь, определяется как историческая разница между доходностью рынка акций и соответствующих ставок ОФЗ.

Бета-коэффициенты российских акций.

Наконец, мы добрались до результатов расчетов. Помните, что в моих данных и расчетах могут быть ошибки. Перепроверяйте все самостоятельно, если планируете применять эти данные в своем анализе. Напоминаю, использовались недельные данные за 1 год (2018).

| Наименование выпуска акций: | Бета-коэффициент: |

| Сбербанк ао | 1,71 |

| Сбербанк -ап | 1,48 |

| Мечел -ао | 1,46 |

| Мечел -ап | 1,38 |

| Yandex cIA | 1,37 |

| Система | 1,22 |

| Газпром | 1,16 |

| Роснефть | 1,14 |

| Лукойл | 1,11 |

| ФСК ЕЭС | 1,02 |

| ВТБ ао | 1,02 |

| Татнефть -3ап | 0,92 |

| Татнефть -3ао | 0,90 |

| ММК | 0,88 |

| Распадская | 0,88 |

| Газпромнефть | 0,84 |

| МРСК Волги | 0,83 |

| ГМК НорНикель | 0,81 |

| НЛМК | 0,81 |

| Мосбиржа ао | 0,80 |

| Алроса | 0,79 |

| Магнит | 0,73 |

| НОВАТЭК | 0,65 |

| Россети -ап | 0,60 |

| Северсталь | 0,59 |

| Ленэнерго-п | 0,59 |

| ВСМПО-Ависма | 0,59 |

| МРСК ЦП | 0,57 |

| Сургутнефтегаз -ап | 0,56 |

| РусГидро | 0,53 |

| Сургутнефтегаз -ао | 0,49 |

| Ростел -ап | 0,39 |

| Ростел -ап | 0,33 |

| Аэрофлот | 0,33 |

| ФОСАГРО | 0,23 |

| МТС ао | -0,02 |

| Полиметалл | -0,08 |

| Мегафон | -0,16 |

| АГРО-гдр | -0,19 |

Что такое коэффициент «бета»? – SPRINTinvest.RU

Очередной (не последний) коэффициент, который нам придется учитывать при ранжировании паевых фондов или компаний в процессе формирования инвестиционного портфеля, именуется коэффициентом «бета» (может обозначаться греческой литерой β, словосочетанием «коэффициент β» или, что тоже верно, «β-коэффициент»).

Независимо от обозначения суть данного термина одна – возвращать численное значение изменения доходности портфеля по отношению к среднерыночной доходности.

Коэффициент «бета» достаточно сложен для восприятия. Не беда.

Сегодняшняя публикация вооружит вас еще одним методом отсеивания паевых (и не только) фондов, управляемых низкоквалифицированными управляющими.

Это значит, что сведения, изложенные в настоящей заметке, в который раз уберегут от заведомо УБЫТОЧНЫХ инвестиций и, хотите ли вы того или нет, со временем сэкономят вам немало денег.

Что такое коэффициент «бета»?

В обывательском представлении коэффициент «бета» показывает степень воздействия рынка на частные инвестиционные портфели.

В процессе трактовки значений данного коэффициента могут возникнуть три ситуации.

Во-первых, если коэффициент «бета» больше 1, все, баста, держим ухо востро. Это явный признак рискованного стиля управления портфелем.

Во-вторых, ежели коэффициент «бета» меньше 1, это хорошее свидетельство низкорискованных предпочтений обладателя анализируемого портфеля.

И в-третьих, если коэффициент «бета» равен 1, такой портфель просто следует рыночному тренду, характеризуясь ровно теми же параметрами риска.

«Бета»-коэффициенты могут рассчитываться как для портфелей в целом, так и для отдельных входящих в его состав ценных бумаг; как для конкретных компаний, так и отраслей экономики в целом.

При этом их грамотная трактовка возможна лишь в контексте анализа других показателей фонда, компании или портфеля (в частности, рассмотренного нами ранее коэффициента «альфа»).

Очевидно, что рискованные инвестиции могут приводить как к высоким, так и к низким доходам.

В первом случае высокие значения коэффициента «бета» будут восприниматься как приемлемые, поскольку они приводят в конечном итоге к адекватной денежной компенсации.

Сочетание «высокий риск/низкий доход» — пожалуй, наихудший из вариантов развития ситуации на рынке.

В этом случае те же абсолютные значения коэффициента «бета» будут свидетельствовать о низкой квалификации финансовых менеджеров и управляющих фондами.

Если говорить простым языком, во втором случае в портфель были отобраны негодные финансовые инструменты, инвестиции в которые не позволили не только перегнать, но даже приблизиться к среднерыночным значениям доходности.

Так что полностью игнорировать высокие значения коэффициента «бета» мы не станем.

Напротив, мы будем стремиться отобрать фонды, которые управляются агрессивно (то есть характеризуются значениями коэффициента «бета», превышающими единицу), но при этом показывают соразмерно высокие значения доходности.

Как рассчитать коэффициент «бета» (формула)

Формулы для расчета коэффициента «бета» могут иметь различный вид, что связано с разнообразием анализируемых категорий.

Мы не станем приводить здесь излишне заумных математических выкладок, способных повергнуть в шок неподготовленного читателя.

Практикующему инвестору достаточно иметь общее представление о соответствующих коэффициентах и обладать навыком извлечения нужной информации из вызывающих доверие источников…

Пропишем для полноты теории лишь одну формулу расчета коэффициента «бета», имеющую следующий вид:

B = (σp * k) / σi, где

B – искомое значение коэффициента «бета»,

σp — показатель отклонения доходности анализируемого фонда,

k – показатель корреляции значений доходности индексного и анализируемого портфелей,

σi – показатель отклонения доходности индексного портфеля.

Понятно, что использование обозначенной формулы предполагает наличие значительного объема эмпирических данных (обычно в расчет берется промежуток времени не менее трех лет), как правило, публикуемых в открытых источниках.

Можно, конечно, попрактиковаться в отыскании таких данных и их подстановке в нашу формулу для получения численных значений коэффициента «бета», соответствующих тем или иным компаниям или фондам.

Но это занятие подходит лишь истинным фанатам математической стороны вопроса.

Большинству же (к числу которых, в данном случае, отношу и себя), к счастью, вряд ли придется самостоятельно применять эту формулу, поскольку умные люди ее уже давно применили и продолжают применять повседневно, предоставляя так необходимые нам итоговые обобщенные данные…

Коэффициент «бета» и анализ ПИФов

Опять же, исключительно в ознакомительных целях, я приведу данные о значениях коэффициента «бета» российских паевых фондов. Эти данные нам впоследствии пригодятся для иллюстрации схемы ранжирования этих фондов.

Итак, смотрим таблицу:

| 1 | Открытие – Индекс ММВБ — электроэнергетика | 1,287 |

| 2 | Газпромбанк – Индекс ММВБ – Электроэнергетика | 1,236 |

| 3 | УРАЛСИБ Энергетическая перспектива | 1,206 |

| 4 | РГС – Электроэнергетика | 1,184 |

| 5 | ВТБ – Фонд Электроэнергетики | 1,170 |

| 6 | Сбербанк – Электроэнергетика | 1,168 |

| 7 | Интерфин ЭЛЕКТРОЭНЕРГЕТИКА | 1,155 |

| 8 | Энергокапитал — Сбалансированный | 1,122 |

| 9 | Райффайзен – Электроэнергетика | 1,110 |

| 10 | Финам Первый | 1,101 |

| … | ||

| 350 | БАЛТИНВЕСТ – Фонд облигаций | -0,015 |

| 351 | ДОХОДЪ — Фонд облигаций | -0,021 |

| 352 | Райффайзен – США | -0,026 |

| 353 | ОЛМА — США | -0,104 |

Как видим, у некоторых фондов значения коэффициента «бета» выше единицы, у других же они не только меньше единицы, но даже принимают отрицательные значения…

Сами по себе приведенные данные нам говорят лишь о том, что некоторые фонды используют более, а другие – менее агрессивные стратегии.

Предугадать на основе этих данных, какие из фондов по-настоящему эффективны, невозможно.

Эти данные мы получим в следующих публикациях, когда начнем сопоставлять значения «бета»-коэффициентов паевых фондов с другими показателями (в частности, доходностью фондов за последний год или три года).

Так что самое интересное нас ждет еще впереди…

Удачных инвестиций!

Измерение коэффициента бета — Энциклопедия по экономике

Утверждается, что САРМ практически невозможно проверить, так как а) единственно проверяемой гипотезой является та, что действительный рыночный портфель принадлежит эффективному множеству (в этом случае ожидаемые доходности ценных бумаг и их коэффициенты бета связаны положительной линейной зависимостью) б) действительный рыночный портфель не может быть измерен допустимым способом. См. [c.287]Измерители эффективности управления портфелем, использующие коэффициент бета (а также апостериорную альфу и коэффициент доходность-изменчивость ), основаны на САРМ, хотя САРМ может и не быть корректной моделью оценки финансовых активов. Иными словами, возможно, цена финансовых активов определяется на основе других моделей. Если это так, то использование измерений, основанных на бете , неуместно. [c.906]

Таким образом, в модели оценки финансовых активов весь рыночный риск охватывается одним коэффициентом бета, измеренным по отношению к рыночному портфелю, который, хотя бы теоретически, должен содержать все обращающиеся на рынке активы пропорционально их рыночной стоимости. [c.96]

Отметим, что измерение чувствительности инвестиции к любому макроэкономическому фактору принимает форму коэффициента бета, который называется фактор бета . В действительности, данный фактор бета во многом сходен с рыночным коэффициентом бета в модели САРМ. [c.97]

Тем не менее, факторный анализ не занимается идентификацией факторов с экономических позиций. Как правило, в модели арбитражной оценки рыночный риск измеряется по отношению к множеству не поддающихся спецификации макроэкономических переменных. При этом, чувствительность инвестиции соотносится с каждым фактором, измеренным при помощи коэффициента бета. Количество факторов риска, коэффициенты бета для факторов, премии за факторы риска — все эти величины можно оценить при помощи факторного анализа. [c.99]

В отношении инвестиций, обладающих риском собственного капитала (риск инвестирования в долевые ценные бумаги), риск измеряется с помощью оценки дисперсии фактических доходов относительно ожидаемых доходов чем выше дисперсия, тем выше риск. Риск можно разделить на риск, затрагивающий одну или несколько инвестиций (т. н. специфический риск фирмы ), и риск, затрагивающий многие инвестиции (т. н. рыночный риск ). Когда инвесторы применяют диверсификацию, они сокращают степень своей подверженности специфическому риску фирмы. Предполагая, что маргинальные инвесторы хорошо диверсифицированы, мы заключаем, что риск, на который следует обращать внимание при инвестировании в акции, это — рыночный риск. Различные модели риска собственного капитала, предложенные в этой главе, ставят такую же цель при измерении риска, но решают данную задачу различными способами. В модели оценки финансовых активов подверженность рыночному риску измеряется рыночным коэффициентом бета, который оценивает, сколько риска добавляет инвестиция к портфелю, включающему все обращающиеся в экономике активы. Модель арбитражной оценки и многофакторная модель позволяют учитывать множественные источники рыночного риска и оценивать коэффициенты бета для инвестиции по отношению к каждому фактору влия- [c.110]

Предполагая, что известна безрисковая ставка, эти модели требуют двух типов входных данных. Во-первых, это — коэффициент(ы) бета анализируемой инвестиции, а во-вторых, это — соответствующая(-ие) премия(-ии) за риск для фактора или факторов в этой модели. Вопрос оценки коэффициента бета будет рассмотрен в следующей главе, а данный раздел будет в основном посвящен измерению премии за риск. [c.208]

Коэффициент бета, измеренный относительно данного портфеля. [c.209]

Интуитивно можно ожидать, что, по мере повышения рычага (измеренного с помощью коэффициента долг/собственный капитал ), инвестор акций будет подвергаться все большему рыночному риску, приходящемуся на фирму, что выразится в более высоких коэффициентах бета. Налоговый фактор в уравнении измеряет исключение налогов из процентных выплат. [c.255]

Этот подход связан с двумя существенными ограничениями. Первое из них заключается в том, что частные фирмы обычно измеряют доходы только один раз в год, что приводит к регрессиям с несколькими наблюдениями и ограниченной статистической значимостью. Второе ограничение обусловлено следующим зачастую прибыль сглаживается и является предметом бухгалтерской корректировки, что ведет к неправильному измерению бухгалтерского коэффициента бета. [c.887]

Для измерения общего риска (ст.) мы можем разделить рыночный коэффициент бета на р.т. В результате получим следующее [c.892]

Измерение риска для реальных активов в моделях оценки активов. Даже если допускается, что риск реального актива — это его рыночный коэффициент бета в САРМ или факторные коэффициенты бета в АРМ, то в связи с измерением и использованием этих параметров риска возникает несколько проблем, требующих рассмотрения. Для того чтобы получить некоторое понимание проблем измерения, связанных с недвижимостью, рассмотрим стандартный подход к оценке коэффициентов бета в модели оценки финансовых активов для торгуемых на бирже акций. Во-первых, цены на акции выясняются на основе исторических данных, а доходность рассчитывается на интервальной основе (т. е. за день, за неделю или за месяц). Во-вторых, чтобы получить коэффициент бета, эта доходность акций вычисляется в сопоставлении с доходностью индекса акций за тот же период времени. Для недвижимости эти этапы не столь просты. [c.979]

Это измерение можно адаптировать для оценки общего коэффициента бета частного предприятия. Например, маргинальный инвестор в коммерческую недвижимость имеет портфель, у которого корреляция с рынком равна 0,50, а коммерческая недвижимость как класс собственности обладает коэффициентом бета = 0,40. Коэффициент бета, который можно использовать для оценки стоимости собственного капитала для инвестиций, равен 0,80 [c.984]

Для измерений систематического риска используется так называемый коэффициент бета (/J). С помощью этого коэффициента измеряется степень изменчивости доходности конкретной акции в зависимости от общей изменчивости доходности акций по всему фондовому рынку. Таким образом, коэффициент /Охарактеризует риск получения дохода, связанного с данной акцией, то есть обусловленный чувствительностью показателей ее доходности к изменениям на фондовом рынке в целом. [c.78]

В практике использования этого алгоритма размер возможных финансовых потерь выражается обычно абсолютной суммой, а вероятность возникновения инвестиционного риска — одним из коэффициентов измерения этой вероятности (коэффициентом вариации, бета-коэффициентом и др.) Соответственно уровень инвестиционного риска при его расчете по данному алгоритму будет выражен абсолютным показателем, что существенно снижает базу его сравнения при рассмотрении альтернативных вариантов. [c.150]

Однако следует отметить, что два измерения будут по разному оценивать портфели с точки зрения эффективности управления, просто потому, что применяются различные методы вычисления. Например, если Второй фонд имеет бету , равную 1,5, и среднюю доходность, равную 4,86%, его апостериорная альфа будет равняться -1,34% 4,86% — [2,23 + (4,88 — 2,23) х 1,5] . Таким образом, его эффективность оказывается ниже эффективности Первого фонда, так как он имеет меньшую апостериорную альфу (- 1,34% [c.897]

РИСК СИСТЕМАТИЧЕСКИЙ (РЫНОЧНЫЙ) — риск, связанный с изменением конъюнктуры всего финансового рынка под влиянием макроэкономических факторов возникает для всех участников этого рынка и не может быть устранен путем диверсификации инвестиционного портфеля, так как в процессе колебаний конъюнктуры всего финансового рынка уровень цен отдельных финансовых инструментов изменяется аналогично рыночному индексу в целом. Показателем измерения систематического риска является бета-коэффициент. Если рассчитанный по отдельному финансовому инструменту бета-коэффициент равен единице, это означает, что колебания [c.283]

Сложность применения бета-коэффициента для измерения степени риска состоит в том, что на практике трудно определить его точное значение для конкретного ИП. Таким образом, дан- [c.296]

Коэффициент регрессии «бета» измеряет относительную неустойчивость доходности конкретной ценной бумаги или портфеля в сравнении с репрезентативным показателем доходности фондового рынка. На практике мерой рыночной доходности может быть индекс «Стэндард энд пур з 500» или составной индекс Нью-Йоркской фондовой биржи. Понятие неустойчивости характеризует абсолютную величину колебаний доходности ценной бумаги или портфеля. Напротив, фактор «бета» измеряет относительные колебания доходности ценной бумаги или портфеля в сравнении с индексом рыночной доходности по сути, он отражает относительное изменение доходности акции или портфеля ценных бумаг в сравнении с динамикой рыночной доходности, измеренной на основе индекса. Факторы «бета» акций широко используются на практике, так как информацию о них легко получить в брокерских фирмах и инвестиционных консультационных агентствах, например «Вэлью Лайн». [c.812]

Портфельные менеджеры используют как традиционный подход, так и подход современной портфельной теории, каждый из которых акцентирует внимание на преимуществах снижения риска за счет диверсификации. Традиционный подход основан на подборе акций и облигаций хорошо известных компаний различных отраслей экономики. Современная портфельная теория (СПТ) использует такие статистические понятия, как дисперсия, корреляция и коэффициент детерминации, для измерения риска и потенциала диверсификации альтернативных инвестиционных инструментов. Отрицательно коррелированные вложения обеспечивают максимальный эффект диверсификации. Недиверсифицируемый риск ценной бумаги или портфеля измеряется с помощью фактора «бета», описанного в главе 5. Фактор «бета» измеряет реакцию ценной бумаги или портфеля на изменения рыночного индекса, например «Стэндард энд пур з 500». Чем выше коэффициент детерминации, который измеряет объясняющую способность регрессионного уравнения, тем надежнее оценки фактора «бета». Коэффициент детерминации фактора «бета» выше для портфелей, чем для отдельных ценных бумаг, в результате чего портфельные менеджеры больше доверяют портфельным пока- [c.178]

При осуществлении вложений несистематический риск, измеренный как щ + е,-, затем исчезает, при этом остается только систематический риск, исчисляемый как В( Ямг- Систематический риск отдельной ценной бумаги, следовательно, определяется влиянием на уровень риска сформированного портфеля, которое оказывает эта ценная бумага при дополнении портфеля. Этот эффект оценивается значением коэффициента, стоящего перед показателем уровня дохода на все ценные бумаги рынка, который в финансовой литературе именуется бета . [c.121]

Коэффициент «бета» (beta) — мера измерения рыночного риска ценных бумаг. Показывает чувствительность доходности данных ценных бумаг к изменению доходности рыночного портфеля. С помощью коэффициента «бета» измеряется риск в ценовой модели рынка капиталов. [c.325]

Шарп провел исследование, использующее метод пространственной выборки, для того чтобы установить факторы, объясняющие изменения доходности акций17. В его работе доходности акций ежемесячно были увязаны с пятью чувствительностями ценных бумаг (и восемью сектор-факторами), которые измерялись для каждой разновидности акций. К этим чувствительностям относились размер фирмы (измеренный согласно Фаме и Френчу), коэффициент бета за прошлые годы, измеренный относительно индекса рынка акций, ставка дивиденда, коэффициент бета за прошлые годы, измеренный относительно индекса рынка облигаций, а некоторая часть доходности акций за прошлые годы может быть отнесена на счет ее неправильной оценки. [c.308]

Для того чтобы оценить чувствительность каждого портфеля к изменениям цен на акции, доходность по каждому портфелю была сравнена со Standard Poor s 500. А именно, для каждого портфеля был вычислен коэффициент бета для измерения восприимчивости к колебаниям рынка акций. Как можно увидеть в таблице, чем ниже рейтинг облигаций портфеля, тем выше оцениваемая бета , показывающая, что облигации с более низким рейтингом в большей степени следовали движению акций и поэтому должны были иметь более высокую среднюю прибыль. [c.437]

Степень несогласия между аналитиками. Хотя согласования темпов роста прибыли при оценке полезны, степень несогласия между аналитиками, измеренная посредством стандартного отклонения прогнозов роста, также является важной мерой надежности и согласованности предположений. Гиволи и Лаконишок (Givoly and Lakonishok) обнаружили, что дисперсия прибыли коррелирует с другими мерами риска, такими как коэффициент бета, и оказывается хорошим инструментом при оценке ожидаемой прибыли. [c.374]

Третий подход к анализу противоречий ЦМРК состоял в том, чтобы, сохраняя ее методологические основы, придать больший реализм предположениям, используемым в модели. Это означает сохранение базового предположения ЦМРК о том, что инвесторы (или их представители) следуют принципам выбора оптимального портфеля ценных бумаг. Однако в модель вводятся дополнительные факторы, которые усложняют ситуацию, делая ее реалистичнее. Одна из полученных таким образом моделей носит название межвременной ценовой модели рынка капитала. В этой динамической модели равновесные премии за риск, который несут инвесторы, приобретая ценные бумаги, формируются с учетом нескольких возможных вариантов измерения рискованности вложений. При этом на риске сказывается не только чувствительность к доходности рыночного портфеля или величина его коэффициента бета , но и чувствительность акций [c.408]

В модели Шарпа используется эффект, связанный с тем, что различные акции, будучи внесенными в портфель, воздействуют на риск портфеля по-разному. Риск индивидуальной акции в портфеле может быть измерен тем, в какой степени данная акция стремится двигаться вверх лли вниз (по оси доходности) вместе с рынком. Движение ценной бумаги, т.е. процесс изменения ее характеристик при изменении характерис-гик всего рынка измеряется с помощью так называемого бета -коэффи-циента (-коэффициента), который характеризует степень изменчивости акции по отношению к изменчивости рыночного портфеля. Другими ело- [c.98]

Бета коэффициенты российских акций

При всей условности и спорности беты как меры риска, это достаточно распространенная концепция в мире фундаментального анализа. Бета, конечно, может пригодиться, чтобы понять риск (в разрезе волатильности) отдельной акции и сбалансировать риск портфеля. Но более интересное применение — это определение ставки дисконтирования для оценки справедливой стоимости акций. Еще бета понадобится для расчета требуемой ставки оптимальной структуры капитала компании.Интересно, что нет единого, общепринятого подхода к выбору горизонта и таймфрейма для расчета беты. Я делаю расчеты по недельным данным за 1 год. Результаты по данным за 2018 год см. ниже. Но, если брать данные, например, за 3 года и/или за каждый день, то результаты будут другими.

На сайте Мосбирже есть страница для расчета беты, но скачивается пустой файл. Посмотрел методику расчета, на которую они ссылаются, там вообще предлагается брать данные только за 30 дней.

Кто знает, за какой период считают бету всякие блумберги?

Результаты моих расчетов бета-коэффициентов рос. акций (по материалам статьи «Бета-коэффициент акций»):

| Наименование выпуска акций: | Бета: |

| Сбербанк ао | 1,71 |

| Сбербанк -ап | 1,48 |

| Мечел -ао | 1,46 |

| Мечел -ап | 1,38 |

| Yandex cIA | 1,37 |

| Система | 1,22 |

| Газпром | 1,16 |

| Роснефть | 1,14 |

| Лукойл | 1,11 |

| ФСК ЕЭС | 1,02 |

| ВТБ ао | 1,02 |

| Татнефть -3ап | 0,92 |

| Татнефть -3ао | 0,90 |

| ММК | 0,88 |

| Распадская | 0,88 |

| Газпромнефть | 0,84 |

| МРСК Волги | 0,83 |

| ГМК НорНикель | 0,81 |

| НЛМК | 0,81 |

| Мосбиржа ао | 0,80 |

| Алроса | 0,79 |

| Магнит | 0,73 |

| НОВАТЭК | 0,65 |

| Россети -ап | 0,60 |

| Северсталь | 0,59 |

| Ленэнерго-п | 0,59 |

| ВСМПО-Ависма | 0,59 |

| МРСК ЦП | 0,57 |

| Сургутнефтегаз -ап | 0,56 |

| РусГидро | 0,53 |

| Сургутнефтегаз -ао | 0,49 |

| Ростел -ап | 0,39 |

| Ростел -ап | 0,33 |

| Аэрофлот | 0,33 |

| ФОСАГРО | 0,23 |

| МТС ао | -0,02 |

| Полиметалл | -0,08 |

| Мегафон | -0,16 |

| АГРО-гдр | -0,19 |

Бета коэффициент — Beta, β

Бета-коэффициент отражает чувствительность (изменчивость) акции к колебаниям рынка и используется для оценки того уровня рыночного риска, который можно ожидать от бумаги. Рассчитывается он как:

- Beta = Изменения доходности акции/ Изменение доходности рынка

Интерпретация его значений следующая:

- Beta = 1 означает, что степень риска акции схожа с уровнем риска на рынке;

- Beta < 1 означает, что риск акции ниже, чем в среднем по рынку;

- Beta > 1 означает, что риск акции выше, чем в среднем по рынку.

В целом по рынку ценных бумаг β = 1. Так, если у акции β=1, это значит, что она повторяет динамику рынка, и при подъеме индекса широкого рынка S&P 500 на 10%, цена акции вырастет на 10%. Такую акцию можно считать стабильной, т. к. она движется синхронно с рынком.

Если у акции β = 0,8, то при соответствующем движении индекса на 10% ее цена изменится в среднем на 8%. При снижении рынка такая бумага падает меньше. В то же время акции с β >1 быстрее растут при восстановлении рынка.

Очевидно, что наличие в портфеле акций с β<1 делает его более устойчивым и защищает от общего падения рынка. β всего портфеля оценивается как среднее значение беты ценных бумаг (с учетом весов), входящих в портфель.

Однако инвестору следует помнить, что значение β основано на динамике прошлой доходности. Поведение акции может в любой момент измениться под влиянием ситуации на рынке, в отрасли или внутри компании.

span { background-color: #a0ce4e !important; } .fusion-content-boxes-1 .fusion-content-box-hover .link-area-box-hover .heading .icon > span { border-color: #a0ce4e !important; }]]>Далее изучаем показатель P/CF

Почему коэффициент “Цена/Денежный Поток” надежнее, чем P/ЕОксана Гафаити,

автор MindSpace.ru и Trades.MindSpace.ruПонравился👍 пост? Оставьте свой комментарий ниже👇.

Получайте мои идеи по рынку в Telegram📣: @Mindspace_ru

VKontakte

Как использовать бета коэффициент в торговой практике

Как использовать бета коэффициент в торговой практике

Вероятно, многие слышали о необходимости соизмерять риск с уровнем доходности от сделки. Главное правило трейдинга гласит, что чем больше риск, тем больше потенциальный доход. Но даже высокий риск должен быть просчитан и обоснован.

Поведение многих акций коррелируются с динамикой индекса S&P 500, поэтому был выведен бета коэффициент. Его применение позволяет измерить степень корреляции бумаги с индексом. Рассмотрим основные моменты, которые следует учесть, чтобы использовать его в торговой практике.

Что представляет собой бета коэффициент? Его значение

Бета коэффициент является величиной, измеряющей изменчивость прибыльности одной бумаги по отношению к другой. За основу взят индекс S&P 500, чей коэффициент равен единице. Если у Вашей ценной бумаги он такой же:

- Вы несете аналогичные риски, как если бы торговали индексом;

- Когда он поднимется на 10% — с бумагой произойдет то же самое.

Если значение бета коэффициента акции меньше, например, 0,7 – ее цена возрастет только на 7%, в то время, как индекс на 10%. Но риск также уменьшится. Соответственно, при показателе, превышающем единицу, риски и доходность возрастают. Если он равен 2, то цена бумаги повысится на 20% при росте индекса на 10%.

Существуют также альтернативные варианты:

- Бета коэффициент равен 0;

- У него отрицательное значение.

Акции с нулевым уровнем корреляции непредсказуемы. Их динамика абсолютно не зависит от изменения стоимости индекса. Во втором случае риски остаются без изменений, но вместо дохода держатель получает убыток (-5%, — 10% и т.д.). Мы не рекомендуем трейдерам торговать акции, относящиеся к последним двум категориям.

Почему бета коэффициент не должен слишком превышать единицу?

Узнав, что бумаги, чье значение бета коэффициента превышает единицу в 2 и более раза могут быть очень прибыльными, многие хотят рискнуть. Защитить средства при высокой степени волатильности активов можно, регулируя размеры позиций. Но если Вы предпочтете агрессивную стратегию, следует учесть, что:

- Бета коэффициент был создан для сравнения доходности инвестиционных фондов и индекса. В расчет брались годовые показатели дохода;

- Вы не получите удвоенный годовой доход за несколько дней, используя бумаги с показателем, равным 2. Но Вы получите высоковолатильные акции;

- Показатель рассчитывается на основе предыдущих уровней выручки. Когда финансовые результаты функционирования изменятся – он также поменяет значение;

- Он не измеряет силу позиции, перспективы эмитента. Высокое его значение не характеризует эмитента, как лидера отрасли.

Измерять волатильность ценных бумаг можно и другими инструментами технического анализа, например ATR. Для получения максимально объективного результата следует комбинировать применение различных инструментов, индикаторов, внимательно изучать графики и руководствоваться личным опытом.

Обучение трейдингу для получения знаний и навыков

Если у Вас недостаточно знаний и практики, чтобы точно оценивать рыночную конъюнктуру, определять точки для входа и выхода – пройдите профессиональное обучение трейдингу. Спикеры и наставники — это профессиональные трейдеры, с которыми мы сотрудничаем, имеющие колоссальный опыт торговли на биржах. В рамках обучения вы получите знания и навыки, необходимые для успешной торговли, а также сформируете профессиональный взгляд на рынок.

Узнать об обучении