Какой нужен ток для сварки

- Главная

- |

- Азбука сварки — Справочный раздел

- |

- Общие сведения о сварке

Одним из главных параметров электродуговой сварки является сварочный ток. Именно он характеризует свойства электрической дуги, необходимой для расплавления металла. Уровень сварочного тока влияет на количество тепла, вкладываемого в металл. От этого зависит глубина и скорость сварки, а также качество получаемых швов. Важно знать, какой нужен ток для сварки в том или ином случае, потому что неправильный выбор приведет к множеству проблем. Например, слишком маленький ток не сможет хорошо расплавить металл, а слишком высокий наоборот приведет к прожогам.

Чаще всего вопрос, какие токи применяются при сварке

Но иногда помощь в процессе может потребоваться и более опытным профессионалам. В нашей статье вы найдете советы, как правильно подбирать сварочный ток.

Какие токи применяются при сварке

Но иногда помощь в процессе может потребоваться и более опытным профессионалам. В нашей статье вы найдете советы, как правильно подбирать сварочный ток.

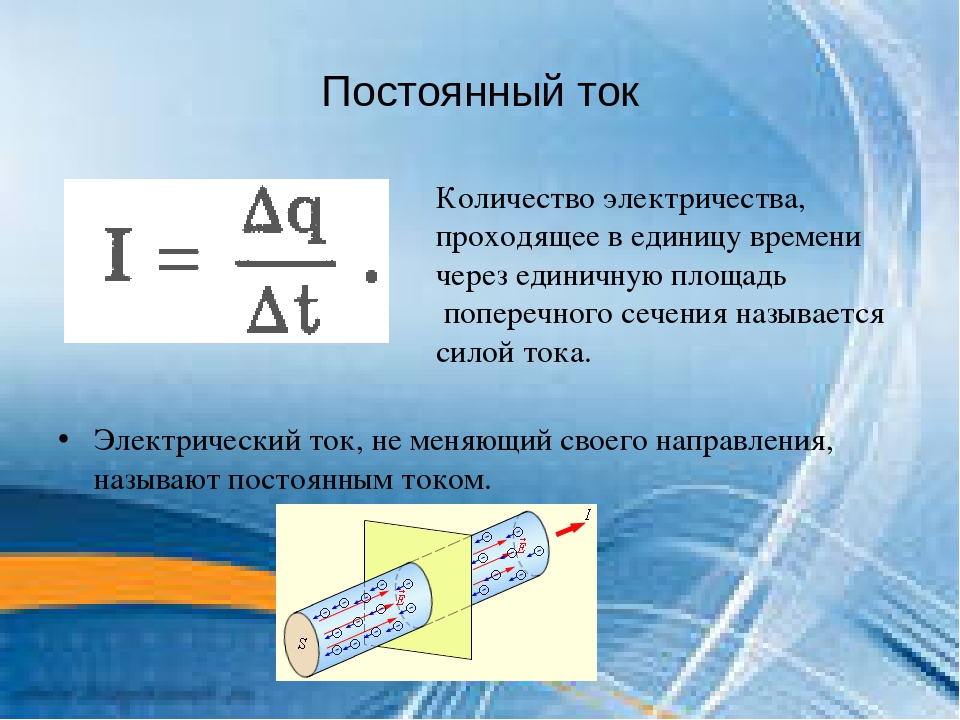

Какие токи применяются при сваркеДля сварки используют постоянный и переменный сварочный ток. Каждый тип тока имеет свои преимущества и недостатки. То, какой ток используется при сварке, зависит от конкретных условий.

Преимущества сварки постоянным током:

- стабильное горение дуги с минимум отклонений,

- высокая производительность,

- минимальное разбрызгивание,

- снижение расхода электродов.

Постоянный ток отлично подходит для хорошо свариваемых металлов. Он обеспечивает хорошую глубину проплавления и качественный ровный шов. Часто постоянный ток также выбирают при работе с тонкими металлами, а также для сварки в вертикальном и потолочном положении.

Переменный ток в основном используют для тугоплавких металлов, содержащих оксиды, при сварке алюминия для разрушения оксидной пленки на поверхности металла, а также для сварки загрязненных металлов, которые невозможно очистить перед сваркой. Это связано с особенностью самого переменного тока: изменение движения электродов в процессе разрушает оксидные и загрязняющие пленки. Большим преимуществом сварки на переменном токе является более дешевое сварочное оборудование, что особенно важно для начинающих сварщиков.

Это связано с особенностью самого переменного тока: изменение движения электродов в процессе разрушает оксидные и загрязняющие пленки. Большим преимуществом сварки на переменном токе является более дешевое сварочное оборудование, что особенно важно для начинающих сварщиков.

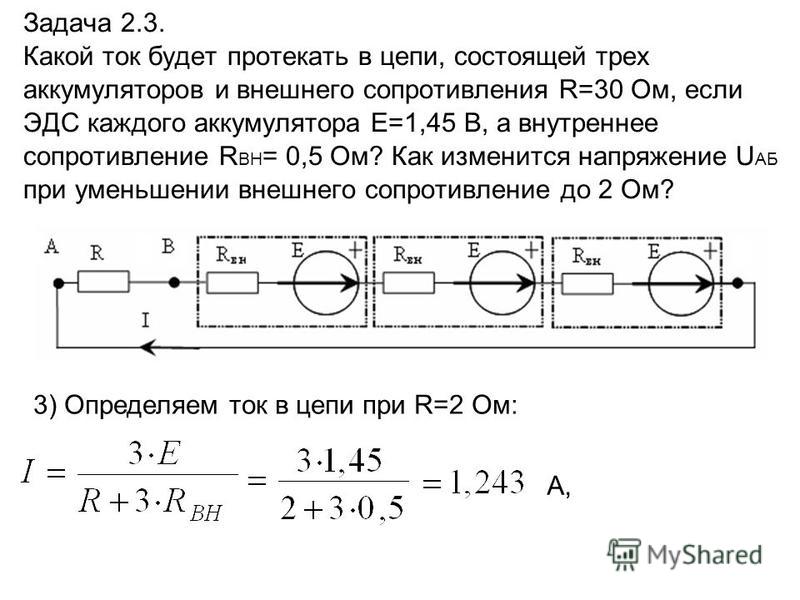

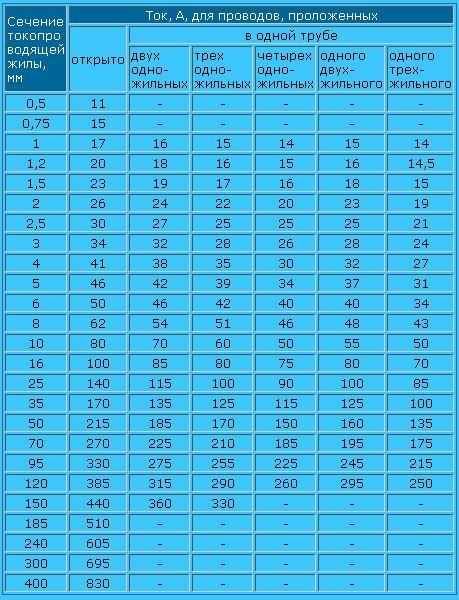

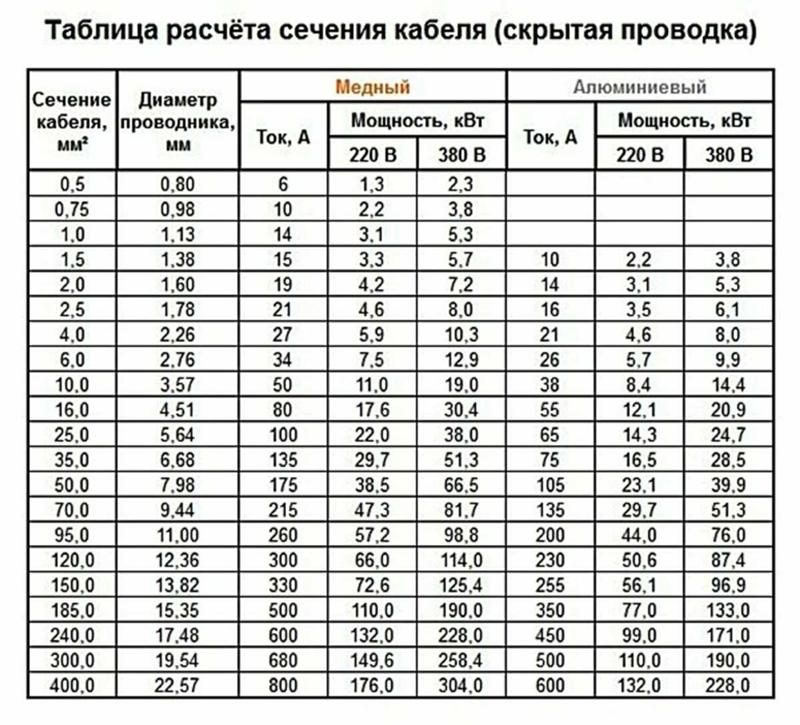

Самым важным является вопрос, какой ток выставить при сварке в амперах. И этот выбор напрямую зависит от толщины свариваемого металла и выбранного для сварки электрода. Чем тоньше основной металл, тем меньшего диаметра выбирают электрод и тем меньше уровень сварочного тока. Примерная схема выбора тока по диаметру электрода следующая:

- 1,6 мм – 35-60A,

- 2 мм – 30-80А,

- 2,5 мм – 50-110А,

- 3 мм – 70-130А,

- 4 мм – 110-170А,

- 5 мм – 150-220А,

- 6-8 мм – 200-350А.

Для сварки металлов толщиной до 1-2мм может использоваться сварочный ток в пределах 10-45А.

Хорошую помощь при выборе сварочного тока оказывает тестовая сварка или наплавка. Такой сваркой проверяют выставленные характеристики на аналогичном металле, прежде чем приступить к сварке основной детали.

Смертельный ток для человека в Амперах, какая величина

Современная жизнь очень тесно связана с электричеством. Постепенно арсенал домашних электроприборов все больше увеличивается. Некоторые решаются сами проводить установку оборудования, проводить электропроводку или ремонтировать электрооборудование.

Все это сопряжено с тесным контактом человека и тока. Незнание элементарных правил обращения с электричеством может привести к травме или даже смерти. Далее узнаем, какой смертельный ток для человека, что из себя представляет ток, какие травмы он может принести и некоторые другие вопросы.

В чем опасность удара электрическим током

Иногда важно знать не то, какая сила тока может убить человека, а реакцию человека и внешнюю обстановку. Как правило, для человека получение удара от электрического тока происходит неожиданно. В силу этого человек может делать непроизвольные движения и необдуманные поступки.

Как правило, для человека получение удара от электрического тока происходит неожиданно. В силу этого человек может делать непроизвольные движения и необдуманные поступки.

Например, стоя на стремянке и получив удар током, человек может потерять равновесие и упасть с высоты и получить серьезные травмы. Неслучайно в правилах по технике безопасности приводится множество правил, как правильно работать с электроприборами.

Смертельная сила тока для человека определяется продолжительностью воздействия, чем больше продолжительность, тем большие травмы наносятся телу.

Находясь под действием тока, человек может испытывать болезненные ощущения, что может привести к шоку. Могут обостриться хронические заболевания или появиться новые. При более серьезной травме возможна временная, длительная или постоянная потеря трудоспособности.

Действие тока опасно еще и тем, что он действует на работу сердца и легких, в тяжелых случаях полностью останавливая их работу. Какая сила тока смертельна для человека, определяется путями прохождения электрического тока.

Опасные пути прохождения электрического тока через тело

Если рассматривать статистику, то около 40% ток поражает человека через руки. При этом через сердце проходит 3,3% от общего тока. В этом случае смертельный ток для человека повышается, увеличивая его шанс к выживанию.

На втором месте идет поражение через правую руку в одну или обе ноги. Поскольку большинство людей правши, то показатель составляет 20%.

Процентное соотношение тока, проходящего через сердце, увеличивается более чем в два раза и достигает 6,7%. Значение смертельной силы тока для человека резко понижается, увеличивая шанс тяжелых травм или смерти.

Левшам, или людям, коснувшимся левой рукой находящейся под напряжением цепи, достается 17%. В этом случае через сердце проходит 3,7%, увеличивая их шанс на благополучный исход.

Самым безопасным является путь тока через ноги. Сердцу достается всего 0,4% от общего потока. Но такое поражение сравнительно редко, ему подвержены только 6% от общего числа всех пострадавших.

Самым тяжелым случаем является путь тока через голову. Если цепь соединяется через голову и ноги, то через сердечную мышцу проходит 6,8% всей силы тока. К счастью, таких случаев только 5%. Однако если цепь состоит из головы и рук, то на сердце обрушивается максимальный поток, составляющий 7%. Таких случаев зафиксировано 4%.

Виды электрических травм

Все травмы, полученные от поражения электрическим током, можно разделить на четыре вида:

- термические;

- электролитические;

- механические;

- биологические.

Термическое воздействие. Тело человека состоит примерно из 80% воды, в которой растворены соли и минералы или находятся во взвешенном состоянии другие элементы. Это делает воду электролитом, который довольно хорошо проводит электричество, а оно, в свою очередь, производит работу, то есть нагревает все тело. Это происходит при малых токах и длительном воздействии. При больших токах происходит выгорание тканей на пути прохода электричества.

Под электролитическим подразумевается распад жидкости (крови, лимфы), из-за чего она уже не может выполнять свои функции.

К механическим относятся: разрыв кровеносных сосудов из-за давления пара, обрыв сухожилий и перелом костей из-за сокращения мышц.

Биологические нарушения – это нарушение кровообращения, дыхания и других органов. Для того чтобы понять, ток какой силы смертельно опасен для человека, следует учесть сопротивление тела человека.

Сопротивление человека и от чего оно зависит

Сопротивление тела человека чисто индивидуально и может сильно отличаться между индивидуумами. Складывается оно из сопротивления эпидермиса – наружного покрова и внутренних органов.

Чтобы вывести таблицы и схемы это значение условно принимается за 1 000 Ом или 1 кОм. Однако, это правило справедливо при непосредственном контакте тела.

Если ток проходит через ноги, сопротивление складывается из сопротивления тела, одежды, обуви и поверхности, на которой стоит человек. Поэтому если в первом случае смертельный ток для человека имеет одно значение, то во втором оно будет совершенно другим.

Поэтому если в первом случае смертельный ток для человека имеет одно значение, то во втором оно будет совершенно другим.

Кроме того, на сопротивление человека влияет множество других факторов. Например, здоровые сильные люди обладают большим сопротивлением, чем больные и слабые.

Вспотевшее тело уменьшает сопротивление, это же происходит, если человек возбужден или находится в подавленном состоянии. Поэтому очень сложно определить, какой ток будет проходить при тех или иных условиях. Тем не менее теоретически определено, каким будет смертельный ток для человека в амперах.

Какая величина тока считается смертельной для человека

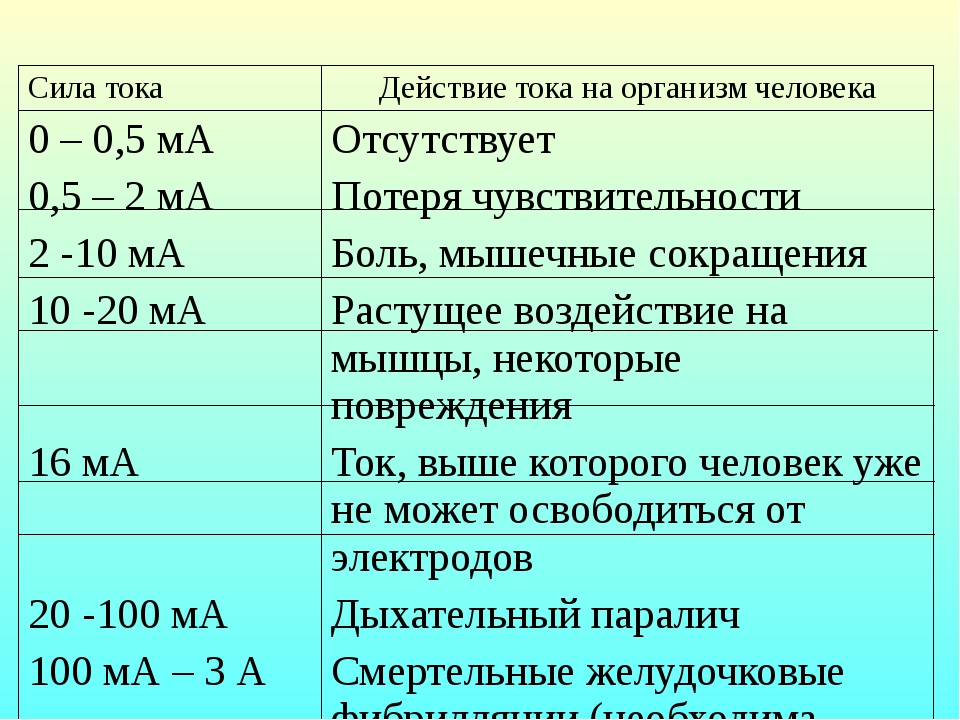

Сила тока в 1 А — очень большая величина, поэтому чтобы определить смертельный ток для человека, используют меньшую величину – миллиамперы, мА. В 1 А содержится 1 000 мА.

Стоит уточнить, что смертельным ток становится не только из-за действия на органы, но и неспособности человека самостоятельно освободиться от действия электричества.

Так, при переменном токе силой 10–15 мА человек уже не может самостоятельно разжать пальцы рук и, продолжая находиться под действием тока, он подвергается смертельной угрозе. Для постоянного тока это значение составляет 50–80 мА.

При этом отмечаются четыре последствия воздействия тока:

- без потери сознания;

- с потерей сознания;

- клиническая смерть;

- биологическая смерть.

Находясь в сознании, человек еще может рассуждать и позвать на помощь, что увеличивает его шанс на выживание и получение наименьшего ущерба.

При потере сознания риск умереть резко возрастает. Токи более 80–100 мА переменного и 300 мА постоянного напряжения вызывают фибрилляцию сердца и (или) прекращение работы легких. При этом наступает клиническая смерть, продолжающаяся 5–7 минут.

Величина электрического тока более 100 миллиАмпер считается смертельно опасной. Такой ток вызывает остановку дыхания и фибрилляцию сердца. |

Если в течение этого времени удается оказать человеку первую помощь, он может выжить. Биологическая смерть начинается с отмирания клеток головного мозга, после чего человека уже невозможно вернуть к жизни.

Длительность протекания тока

Чем быстрее освобождают человека от действия электричества, тем больший ток он может выдержать. В приведенной ниже таблице видно, как продолжительность воздействия влияет на максимально допустимый переменный ток.

При малых токах порядка 1,1 мА частотой 50 Гц и 6 мА постоянного значения человек начинает чувствовать прохождение электричества.

В случае с переменным напряжением это будет сопровождаться слабым зудом и пощипыванием, а постоянный ток дает ощущение нагрева в месте соприкосновения с источником тока.

Если переменный ток до 5 А вызывает фибрилляцию – хаотичное сокращение сердечных мышц, то свыше 5 А сразу происходит остановка сердца. Но даже и в этом случае можно спасти человека, если действие тока было продолжительностью не более 1–2 секунды.

Почему переменный ток опаснее постоянного

Самым опасным является ток частотой 20-1 000 Гц. Он примерно в три раза опаснее постоянного напряжения. Однако при дальнейшем повышении частоты опасность переменного напряжения снижается.

Если частота превышает 500 кГц, они уже не являются смертельными, но это не значит, что человек совсем не может от них пострадать. Термическое поражение остается как от прохождения тока, так и от электрической дуги.

Остается подвести итог. На последствия от поражения электрическим током влияют: напряжение, его род, сила тока,

Особенно важны: в каком состоянии находится человек, его особенности, как проходит ток, и сколько времени он оказывает воздействие. Не стоит забывать и об окружающей среде, влажность и повышенная температура способствуют поражению.

Похожие материалы на сайте:

- Что опаснее постоянный ток или переменный

- Основные виды травм при поражении током

- Как передвигаться в зоне шагового напряжения

Что такое текущий счет?

Что такое текущий счет?

Текущий счет — это тип банковского счета, который обеспечивает безопасность ваших денег и помогает вам управлять своими финансами. Личные текущие счета облегчают осуществление платежей (прямой дебет, постоянные платежи) и позволяют людям, предприятиям и организациям легко платить вам. Хотя вы можете использовать другие денежные продукты, именно ваш текущий счет соединяет точки и позволяет всем работать вместе.

Личные текущие счета облегчают осуществление платежей (прямой дебет, постоянные платежи) и позволяют людям, предприятиям и организациям легко платить вам. Хотя вы можете использовать другие денежные продукты, именно ваш текущий счет соединяет точки и позволяет всем работать вместе.

Зачем мне расчетный счет?

Текущие счета настолько укоренились в нашем образе жизни, что жизнь без них может быть очень сложной, поскольку они обеспечивают большую часть необходимой инфраструктуры для совершения и приема платежей.

Хотя вы можете связать открытие банковских счетов с записью на прием в местном отделении банка, современные технологии могут сделать этот процесс намного проще и быстрее для вас. В зависимости от того, с кем вы открываете счет, вы можете сделать все это, не выходя из собственного дома, даже не ступая в физическое отделение.

Оплата наличными

Если у вас есть работа, есть большая вероятность, что ваш работодатель не будет платить вам наличными. По всей вероятности, ваша заработная плата выплачивается в электронном виде непосредственно на ваш текущий счет. Работодатели (или, скорее, банк вашего работодателя) могут сделать это, потому что все банки согласовали стандартные способы перемещения денег между счетами (обычно BACS или Faster Payments) и стандартизированную схему кодов сортировки и номеров счетов. Возможно, вы не сможете найти работу без текущего счета, поскольку у вашего работодателя не будет другого способа легко платить вам и другим своим сотрудникам.

По всей вероятности, ваша заработная плата выплачивается в электронном виде непосредственно на ваш текущий счет. Работодатели (или, скорее, банк вашего работодателя) могут сделать это, потому что все банки согласовали стандартные способы перемещения денег между счетами (обычно BACS или Faster Payments) и стандартизированную схему кодов сортировки и номеров счетов. Возможно, вы не сможете найти работу без текущего счета, поскольку у вашего работодателя не будет другого способа легко платить вам и другим своим сотрудникам.

Точно так же, если друзьям и родственникам необходимо отправить вам деньги, они могут использовать ту же информацию об учетной записи. И, если вы когда-либо используете свою платежную книгу или банкомат для оплаты чеками или наличными, используются те же данные.

Есть и другие способы получения денег — например, с помощью карты предоплаты, — но эти продукты не предлагают ряд функций управления счетом и защиту депозита, которые обеспечивают текущие счета.

Трата денег

Особенности текущих счетов позволяют нам тратить деньги, которые мы вложили, различными и полезными способами.

Прямой дебет

Прямой дебет — это автоматические платежи, осуществляемые с вашего счета на постоянной основе, без необходимости индивидуальной авторизации для каждого платежа. Они могут быть сделаны на фиксированные или переменные суммы в заранее согласованные даты, чтобы вы всегда знали, когда ваши деньги будут сняты. Прямой дебет помогает упростить повседневное управление счетом, а также может сэкономить ваши деньги, поскольку некоторые компании предлагают скидку, если вы платите прямым дебетом, потому что они экономят на комиссии за обработку.

Вам не нужно беспокоиться о том, что вы забудете об оплате счета, потому что деньги будут автоматически списываться с вашего счета на регулярной основе.

Дебетовые карты

Дебетовые карты позволяют совершать платежи везде, где вы видите логотип платежной системы на вашей карте (в Великобритании это почти всегда Visa или Mastercard). В отличие от кредитных карт, деньги, которые вы тратите по дебетовой карте, обычно не имеют кредитной формы: если у вас есть деньги на вашем счету, расходы по дебетовой карте немедленно вычитаются из баланса вашего счета. Если на вашем текущем счете недостаточно средств, транзакция, которую вы пытаетесь совершить по привязанной дебетовой карте, будет немедленно отклонена (если только у вас нет овердрафта, как описано ниже). Это значительно облегчает понимание вашего финансового положения на ежедневной основе.

В отличие от кредитных карт, деньги, которые вы тратите по дебетовой карте, обычно не имеют кредитной формы: если у вас есть деньги на вашем счету, расходы по дебетовой карте немедленно вычитаются из баланса вашего счета. Если на вашем текущем счете недостаточно средств, транзакция, которую вы пытаетесь совершить по привязанной дебетовой карте, будет немедленно отклонена (если только у вас нет овердрафта, как описано ниже). Это значительно облегчает понимание вашего финансового положения на ежедневной основе.

Дебетовые карты также позволяют легко совершать покупки в Интернете, что может быть дешевле, чем покупки в обычном розничном магазине, поскольку вы можете быстро и легко сравнивать цены разных розничных продавцов, чтобы найти лучшее предложение на ваши любимые продукты.

Чековая книжка

Вряд ли она вам когда-нибудь понадобится, но единственный способ получить чековую книжку — через текущий счет.

Овердрафты

Овердрафты могут быть одной из самых полезных функций текущего счета, но, поскольку они являются формой кредита, они всегда зависят от ваших финансовых обстоятельств и кредитной истории.

При условии, что вы имеете на это право, овердрафты могут быть хорошим источником краткосрочного кредита, но, как и другие формы кредита, их следует использовать только после тщательного рассмотрения, поскольку они могут быть очень дорогими, если вы не погасите свой долг быстро. Насколько дорого, зависит от того, каковы ваши сборы за овердрафт и как они взимаются. Как правило, они будут либо взиматься в виде APR (годовой процентной ставки), который показывает, какой процент от основного долга будет взиматься с вас, если вы держите долг в течение года. В противном случае они взимаются как ежедневные сборы. Сборы различаются в зависимости от банка и от того, насколько у вас овердрафт. В некоторых отношениях ежедневные платежи более понятны для клиентов. Однако за их простоту приходится платить, поскольку они обычно стоят намного дороже, чем овердрафты, взимаемые на основе годовых.

Даже если вы не думаете, что вам нужен овердрафт, есть еще одна вещь, которую следует учитывать: поскольку это форма кредита, ответственное использование овердрафта может повысить ваш кредитный рейтинг, что может быть вам полезно. И наоборот, неправильное использование овердрафта повредит вашим перспективам получения других кредитных продуктов.

И наоборот, неправильное использование овердрафта повредит вашим перспективам получения других кредитных продуктов.

В чем разница между текущим счетом и сберегательным счетом?

Хотя текущие счета и являются удобным способом оплаты, они обычно не приносят вам вообще никаких процентов, и может быть сложнее накопить свои сбережения, когда их так легко потратить.

Открыть сберегательный счет и взять на себя обязательство регулярно вкладывать на него деньги — отличный способ начать накапливать сберегательную кассу, которую можно использовать в качестве ипотечного депозита или в качестве сберегательного фонда на случай непредвиденных обстоятельств.

Если вы беспокоитесь о хлопотах, связанных с управлением несколькими счетами, подумайте об открытии текущего счета и сберегательного счета в одном и том же банке — оба счета обычно связаны друг с другом через мобильное банковское приложение банка, что упрощает перемещение денег. вокруг.

Насколько надежно защищены мои деньги?

Традиционно одной из основных причин наличия расчетного счета было обеспечение безопасности ваших денег — в хранилище банка. Это по-прежнему одно из основных преимуществ текущего счета, но во время последнего банковского кризиса, когда некоторые британские банки были на грани краха, высказывались опасения, что банки могут быстро стать неплатежеспособными только потому, что люди потеряли в них веру. Это может привести к «набегу на банк» — когда банкам не хватает оборотного капитала для одновременного снятия средств со всех владельцев счетов.

Это по-прежнему одно из основных преимуществ текущего счета, но во время последнего банковского кризиса, когда некоторые британские банки были на грани краха, высказывались опасения, что банки могут быстро стать неплатежеспособными только потому, что люди потеряли в них веру. Это может привести к «набегу на банк» — когда банкам не хватает оборотного капитала для одновременного снятия средств со всех владельцев счетов.

В ответ правительство решило гарантировать вклады физических лиц в банках Великобритании через FSCS (Схема компенсации финансовых услуг). Это гарантировало, что клиенты получат обратно до 75 000 фунтов стерлингов со своего депозита в любой банковской группе в случае банкротства банка. С тех пор уровень защиты FSCS был увеличен до 85 000 фунтов стерлингов, и он по-прежнему гарантирует, что вкладчики (владельцы счетов) в британских банках являются одними из самых защищенных в мире.

Это означает, что хранить деньги на текущем счете — самое безопасное место, какое только можно найти.

Как я могу управлять своей текущей учетной записью?

Различные банки и счета позволяют создавать различные методы управления счетами, в том числе:

онлайн-банкинг

Мобильный приложение

Телефонные банкинг

в банкингах

9007

в банкингах

9007в банкингах

9008 технология приложения теперь будет ограничивать количество времени, которое вам нужно будет потратить на ожидание разговора с реальным человеком по поводу ваших банковских потребностей, будь то по телефону или в отделении.Сколько стоят текущие счета?

Почти каждый текущий счет в Великобритании бесплатен, если им правильно пользоваться. Однако с точки зрения банка банковские счета и их бесчисленное множество функций, а также веб-сайты и мобильные приложения не могут работать бесплатно, поэтому вы не удивитесь, узнав, что существует ряд комиссий и сборов, на которые следует обратить внимание. Обязательно прочитайте все, что написано мелким шрифтом, прежде чем открывать текущий счет.

Обязательно прочитайте все, что написано мелким шрифтом, прежде чем открывать текущий счет.

Вы можете снимать деньги со своего текущего счета во многих банкоматах по всей стране без каких-либо комиссий за транзакцию — просто ищите табличку «Бесплатное снятие наличных».

Кто может получить расчетный счет?

У каждой учетной записи есть свои критерии приемлемости. Однако есть некоторые общие требования, которые применяются почти повсеместно, в том числе:

Вы должны быть постоянным жителем Великобритании

Вы должны иметь адрес в Великобритании

необходимо, потому что вы не можете получить кредит в Великобритании, пока вам не исполнится 18 лет. плохой кредитный рейтинг.

Вам также может быть отказано в открытии стандартного текущего счета, если вы уже являетесь клиентом банка или учитесь на дневном отделении. специально для студентов.

Как подать заявку на расчетный счет?

Подача заявки на расчетный счет — очень простой процесс.

Вы можете открыть счет по телефону, в отделении или с помощью почтового приложения, но, безусловно, проще всего сделать это онлайн.

Вы можете открыть счет по телефону, в отделении или с помощью почтового приложения, но, безусловно, проще всего сделать это онлайн.Чтобы подать заявку на открытие счета, просто заполните форму заявки. В нем задается ряд вопросов, касающихся ваших личных, трудовых и жилищных обстоятельств.

Вам нужно будет согласиться с условиями заявки, что будет включать согласие на проверку кредитоспособности, независимо от того, запросили ли вы овердрафт. Это связано с тем, что большинство банков используют информацию из бюро кредитных историй, чтобы подтвердить, что вы действительно тот, за кого себя выдаете. Это может показаться ненужным, но банки юридически обязаны следить за тем, чтобы они не способствовали отмыванию денег, и установление подлинной личности клиента является неотъемлемой частью этих мер.

После рассмотрения вашей заявки вас либо примут, либо откажут в регистрации. Иногда требуются дополнительные шаги, такие как предоставление платежных ведомостей для подтверждения дохода или вашего паспорта (если они изо всех сил пытались подтвердить вашу личность), но они также очень просты, и открыть учетную запись (и сменить учетную запись), как правило, очень легко.

В зависимости от предоставленной вами информации, вас могут попросить посетить отделение, чтобы ответить на некоторые дополнительные вопросы или проверить дополнительную идентификационную и/или финансовую информацию.

В зависимости от предоставленной вами информации, вас могут попросить посетить отделение, чтобы ответить на некоторые дополнительные вопросы или проверить дополнительную идентификационную и/или финансовую информацию.Текущий счет или сберегательный счет — в чем разница и какой лучше иметь?

Как найти лучший текущий счет

Узнайте, как получить лучшую ставку текущего счета

Процентные ставки по облигациям I — TreasuryDirect

Пример

Сводная ставка по облигациям I, выпущенным с ноября 2022 года по апрель 2023 года, составляет 6,89 %.

Вот как мы получили этот курс:

Фиксированный курс 0,40% Полугодовой (1/2 года) уровень инфляции 3,24% Формула комбинированной ставки: [Фиксированная ставка + (2 x полугодовой уровень инфляции) + (фиксированная ставка x полугодовой уровень инфляции)] [0,0040 + (2 х 0,0324) + (0,0040 х 0,0324)] Дает общую ставку [0,0040 + 0,0648 + 0,0001296] Добавление частей дает 0,0689296 Округление дает Преобразование десятичного числа в проценты дает составную скорость 6,89% Изменения процентной ставки зависят от того, когда мы выпустили облигацию.

Хотя мы объявляем новые ставки в мае и ноябре, дата изменения ставки для вашей облигации — каждые 6 месяцев с даты выпуска вашей облигации. Используйте эту таблицу, чтобы понять, когда каждая новая ставка начинает применяться к вашей облигации I.

Если мы выпустили вашу облигацию в Ваша процентная ставка меняется каждые Январь 1 июля и 1 января Февраль 1 августа и 1 февраля Март 1 сентября и 1 марта апрель 1 октября и 1 апреля Май 1 ноября и 1 мая июнь 1 декабря и 1 июня июль 1 января и 1 июля Август 1 февраля и 1 августа Сентябрь 1 марта и 1 сентября Октябрь 1 апреля и 1 октября ноябрь 1 мая и 1 ноября Декабрь 1 июня и 1 декабря Проценты добавляются к стоимости облигации

Облигации I приносят проценты с первого числа месяца, в котором вы их покупаете.

Дважды в год мы прибавляем все проценты, полученные по облигации за предыдущие 6 месяцев, к основной (основной) стоимости облигации.

Это придает облигации новую стоимость (старая стоимость + полученные проценты).

В течение следующих 6 месяцев мы применяем новую процентную ставку ко всему этому новому значению.

Это называется с полугодовым начислением (добавление стоимости 2 раза в год). Таким образом, ваши деньги растут не только за счет процентов, но и за счет того, что проценты начисляются на растущий остаток.

Как узнать текущую стоимость I-облигации? Если облигация находится в TreasuryDirect, посмотрите там свой счет. Если облигация бумажная, используйте калькулятор сберегательных облигаций.

Примечание: Для облигаций со сроком погашения менее 5 лет значения, показанные в TreasuryDirect и в калькуляторе, не включают проценты за последние 3 месяца. Это потому, что если вы обналичите облигацию до 5 лет, мы не выплатим вам проценты за последние 3 месяца.

Каковы процентные ставки по облигациям I?

Мы объединили все ставки на одной диаграмме – фиксированную ставку, уровень инфляции и комбинированную ставку. Там можно найти конкретную облигацию и увидеть всю ее историю. Вероятно, вам придется увеличить диаграмму, чтобы просмотреть определенную строку.

Ниже мы показываем исторические курсы в отдельных таблицах.

Фиксированные ставки

Фиксированная ставка, которую мы устанавливаем каждый май и ноябрь, применяется ко всем облигациям, которые мы выпускаем в течение 6 месяцев после даты, когда мы устанавливаем ставку. Фиксированная ставка применяется в течение всего срока действия облигации.

Дата установления фиксированной ставки Фиксированная ставка по облигациям, выпущенным в течение шести месяцев после этой даты 1 ноября 2022 г. 0,40% 1 мая 2022 г.

0,00% 1 ноября 2021 г. 0,00% 1 мая 2021 г. 0,00% 1 ноября 2020 г. 0,00% 1 мая 2020 г. 0,00% 1 ноября 2019 г. 0,20% 1 мая 2019 г. 0,50% 1 ноября 2018 г. 0,50% 1 мая 2018 г. 0,30% 1 ноября 2017 г. 0,10% 1 мая 2017 г. 0,00% 1 ноября 2016 г. 0,00% 1 мая 2016 г.

0,10% 1 ноября 2015 г. 0,10% 1 мая 2015 г. 0,00% 1 ноября 2014 г. 0,00% 1 мая 2014 г. 0,10% 1 ноября 2013 г. 0,20% 1 мая 2013 г. 0,00% 1 ноября 2012 г. 0,00% 1 мая 2012 г. 0,00% 1 ноября 2011 г. 0,00% 1 мая 2011 г. 0,00% 1 ноября 2010 г. 0,00% 1 мая 2010 г.

0,20% 1 ноября 2009 г. 0,30% 1 мая 2009 г. 0,10% 1 ноября 2008 г. 0,70% 1 мая 2008 г. 0,00% 1 ноября 2007 г. 1,20% 1 мая 2007 г. 1,30% 1 ноября 2006 г. 1,40% 1 мая 2006 г. 1,40% 1 ноября 2005 г. 1,00% 1 мая 2005 г. 1,20% 1 ноября 2004 г. 1,00% 1 мая 2004 г.

1,00% 1 ноября 2003 г. 1,10% 1 мая 2003 г. 1,10% 1 ноября 2002 г. 1,60% 1 мая 2002 г. 2,00% 1 ноября 2001 г. 2,00% 1 мая 2001 г. 3,00% 1 ноября 2000 г. 3,40% 1 мая 2000 г. 3,60% 1 ноября 1999 г. 3,40% 1 мая 1999 г. 3,30% 1 ноября 1998 г. 3,30% 1 сентября 1998 г.

3,40% Уровень инфляции

Уровень инфляции, который мы устанавливаем каждый май и ноябрь, применяется в течение 6 месяцев ко всем I-облигациям, которые мы когда-либо выпускали.

Дата установления уровня инфляции Уровень инфляции для всех I-облигаций, выпущенных на шесть месяцев (начиная со следующего месяца начала начисления процентов по этой облигации — см. таблицу месяцев выше на этой странице) 1 ноября 2022 г. 3,24% 1 мая 2022 г. 4,81% 1 ноября 2021 г. 3,56% 1 мая 2021 г. 1,77% 1 ноября 2020 г.

0,84% 1 мая 2020 г. 0,53% 1 ноября 2019 г. 1,01% 1 мая 2019 г. 0,70% 1 ноября 2018 г. 1,16% 1 мая 2018 г. 1,11% 1 ноября 2017 г. 1,24% 1 мая 2017 г. 0,98% 1 ноября 2016 г. 1,38% 1 мая 2016 г. 0,08% 1 ноября 2015 г. 0,77% 1 мая 2015 г.

-0,80% 1 ноября 2014 г. 0,74% 1 мая 2014 г. 0,92% 1 ноября 2013 г. 0,59% 1 мая 2013 г. 0,59% 1 ноября 2012 г. 0,88% 1 мая 2012 г. 1,10% 1 ноября 2011 г. 1,53% 1 мая 2011 г. 2,30% 1 ноября 2010 г. 0,37% 1 мая 2010 г. 0,77% 1 ноября 2009 г.

1,53% 1 мая 2009 г. -2,78% 1 ноября 2008 г. 2,46% 1 мая 2008 г. 2,42% 1 ноября 2007 г. 1,53% 1 мая 2007 г. 1,21% 1 ноября 2006 г. 1,55% 1 мая 2006 г. 0,50% 1 ноября 2005 г. 2,85% 1 мая 2005 г. 1,79% 1 ноября 2004 г. 1,33% 1 мая 2004 г.

1,19% 1 ноября 2003 г. 0,54% 1 мая 2003 г. 1,77% 1 ноября 2002 г. 1,23% 1 мая 2002 г. 0,28% 1 ноября 2001 г. 1,19% 1 мая 2001 г. 1,44% 1 ноября 2000 г. 1,52% 1 мая 2000 г. 1,91% 1 ноября 1999 г. 1,76% 1 мая 1999 г. 0,86% 1 ноября 1998 г.

0,86% 1 сентября 1998 г. 0,62% Текущие комбинированные ставки

В таблице ниже показаны текущие комбинированные ставки для всех I-облигаций. Каждая составная ставка представляет собой годовую ставку, которая применяется в течение 6 месяцев.

Период, когда вы купили облигацию I Совокупная ставка за 6-месячный период заработка, начиная с ноября 2022 г. по апрель 2023 г. Из — Ноябрь 2022 апр. 2023 6,89% Май 2022 окт. 2022 6,48% ноябрь 2021 г.

апр. 2022 6,48% Май 2021 окт. 2021 6,48% ноябрь 2020 г. апр. 2021 6,48% май 2020 г. окт. 2020 6,48% ноябрь 2019 г. Апрель 2020 г. 6,69% май 2019 г. окт. 2019 7,00% ноябрь 2018 г. Апрель 2019 г. 7,00% Май 2018 г. окт. 2018 6,79% ноябрь 2017 г.

Апрель 2018 г. 6,58% Май 2017 г. окт. 2017 6,48% Ноябрь 2016 г. Апрель 2017 г. 6,48% Май 2016 г. окт. 2016 6,58% ноябрь 2015 г. Апрель 2016 г. 6,58% Май 2015 г. Октябрь 2015 г. 6,48% ноябрь 2014 г. Апрель 2015 г. 6,48% Май 2014 г. окт.  2014

20146,58% Ноябрь 2013 г. Апрель 2014 г. 6,69% Май 2013 г. Октябрь 2013 г. 6,48% ноябрь 2012 г. Апрель 2013 г. 6,48% Май 2012 г. Октябрь 2012 г. 6,48% ноябрь 2011 г. Апрель 2012 г. 6,48% май 2011 г. Октябрь 2011 г. 6,48% ноябрь 2010 г. Апрель 2011 г. 6,48% Май 2010 г.

Октябрь 2010 г. 6,69% ноябрь 2009 г. Апрель 2010 г. 6,79% Май 2009 г. окт. 2009 6,58% ноябрь 2008 г. Апрель 2009 г. 7,20% Май 2008 г. Октябрь 2008 г. 6,48% Ноябрь 2007 г. Апрель 2008 г. 7,72% Май 2007 г. Октябрь 2007 г. 7,82% ноябрь 2006 г. Апрель 2007 г.

7,93% Май 2006 г. Октябрь 2006 г. 7,93% ноябрь 2005 г. Апрель 2006 г. 7,51% Май 2005 г. Октябрь 2005 г. 7,72% ноябрь 2004 г. Апрель 2005 г. 7,51% Май 2004 г. окт. 2004 7,51% ноябрь 2003 г. Апрель 2004 г. 7,62% Май 2003 г. Октябрь 2003 г. 7,62% ноябрь 2002 г.

Вы можете открыть счет по телефону, в отделении или с помощью почтового приложения, но, безусловно, проще всего сделать это онлайн.

Вы можете открыть счет по телефону, в отделении или с помощью почтового приложения, но, безусловно, проще всего сделать это онлайн. В зависимости от предоставленной вами информации, вас могут попросить посетить отделение, чтобы ответить на некоторые дополнительные вопросы или проверить дополнительную идентификационную и/или финансовую информацию.

В зависимости от предоставленной вами информации, вас могут попросить посетить отделение, чтобы ответить на некоторые дополнительные вопросы или проверить дополнительную идентификационную и/или финансовую информацию.

2014

2014