Коэффициент бета (примеры расчета и использования)

Любой инвестор, когда начинает более глубоко погружаться в тему инвестирования в акции, обязательно сталкивается с таким понятием, как коэффициент бета. В данной статье мы рассмотрим следующие ключевые моменты для понимания того, что такое коэффициент бета, и как с ним стоит работать:

-

Что такое бета коэффиент акции.

-

Формула коэффициента бета.

-

Значения коэффициента бета.

-

Расчет коэффициента бета.

-

Пример расчета коэффициента бета.

-

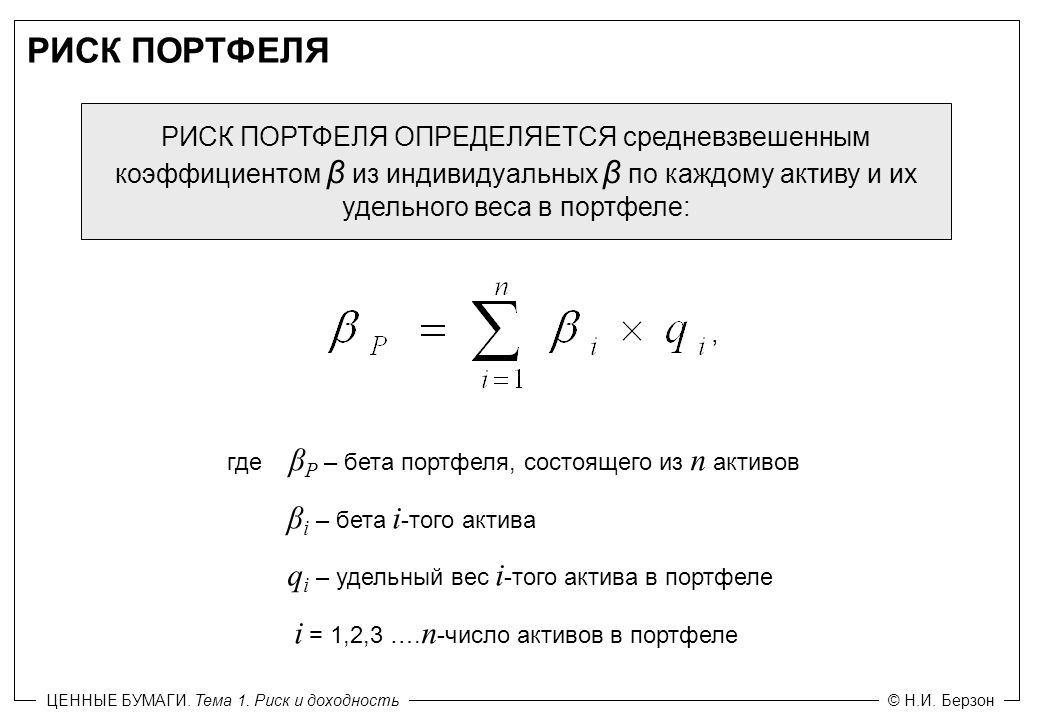

Бета коэффициент портфеля.

Бета коэффициент акции

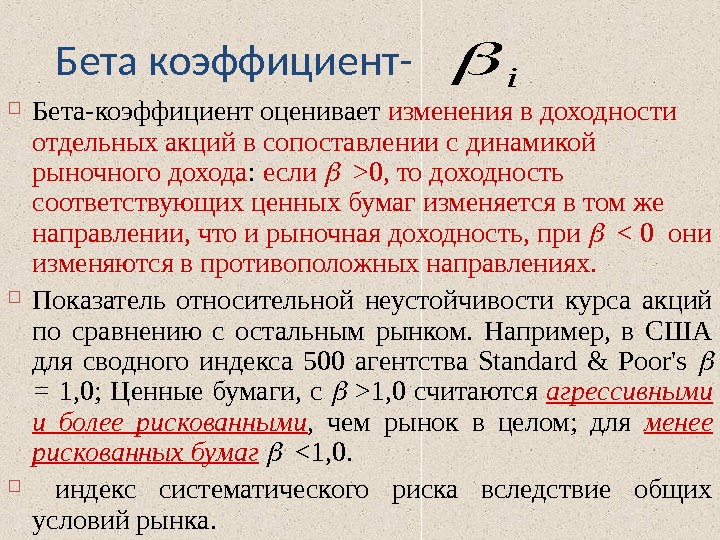

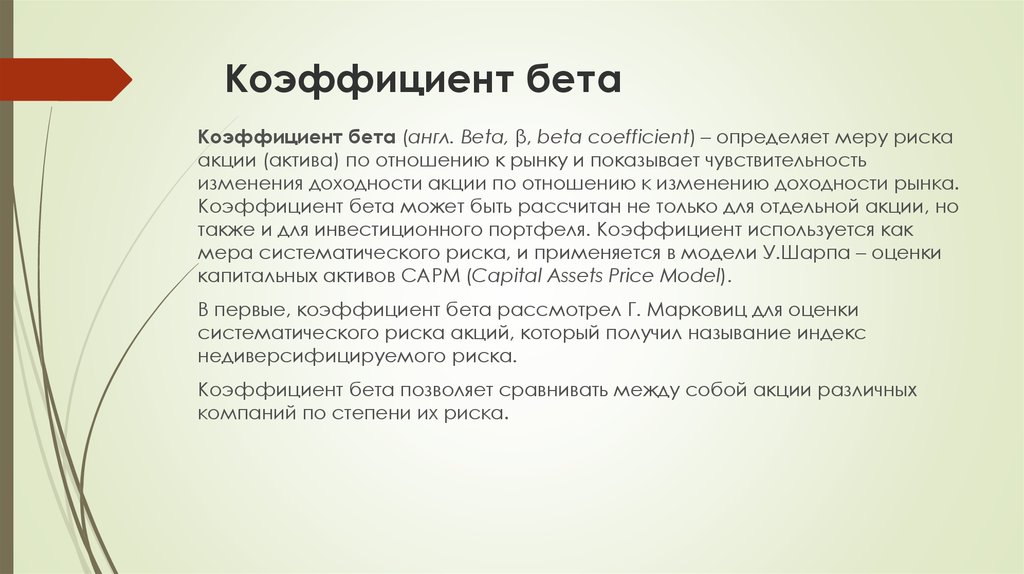

Коэффициент бета – это статистический коэффициент, который характеризует движение отдельной акции относительно всего рынка в целом.

Изначально бета коэффициент своими создателями задумывался как коэффициент меры риска для отдельной акции относительно всего рынка в целом, при этом для сравнения, как правило, берется динамика основного рыночного фондового индекса. Это определяется путем сравнения поведения цены акции и рыночного фондового индекса. Сравнивая различные периоды роста и падения фондового индекса и те же периоды у акции, мы можем понять, как акция вела себя в той или иной момент. Реагировала на внешние факторы так же сильно, как и рынок в целом или наоборот, акции проявляли большую устойчивость.

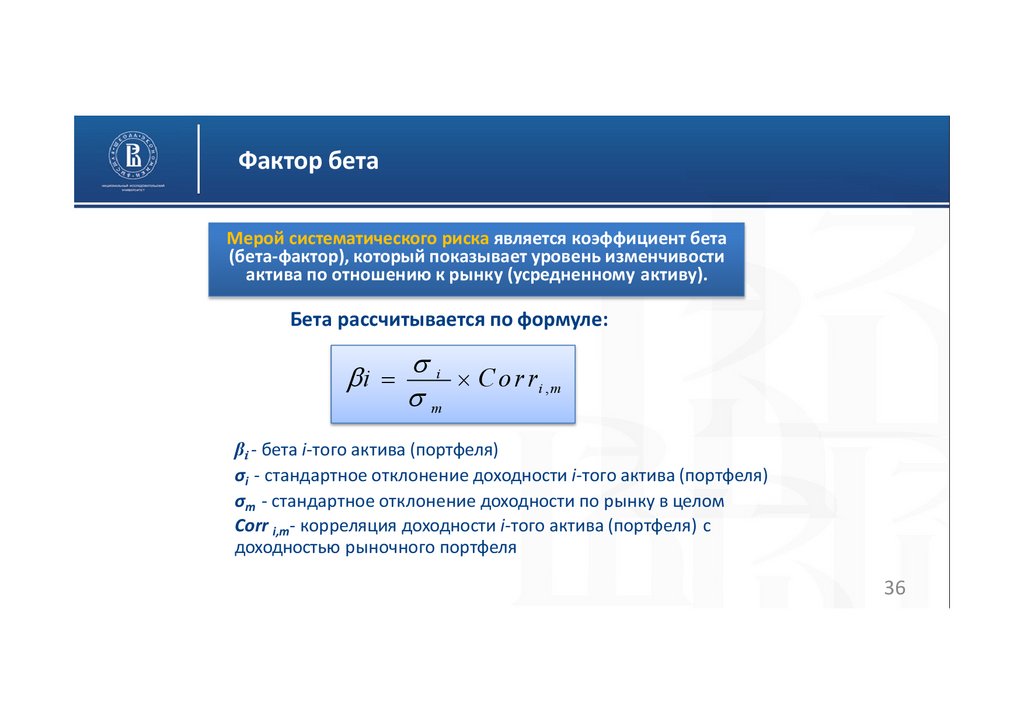

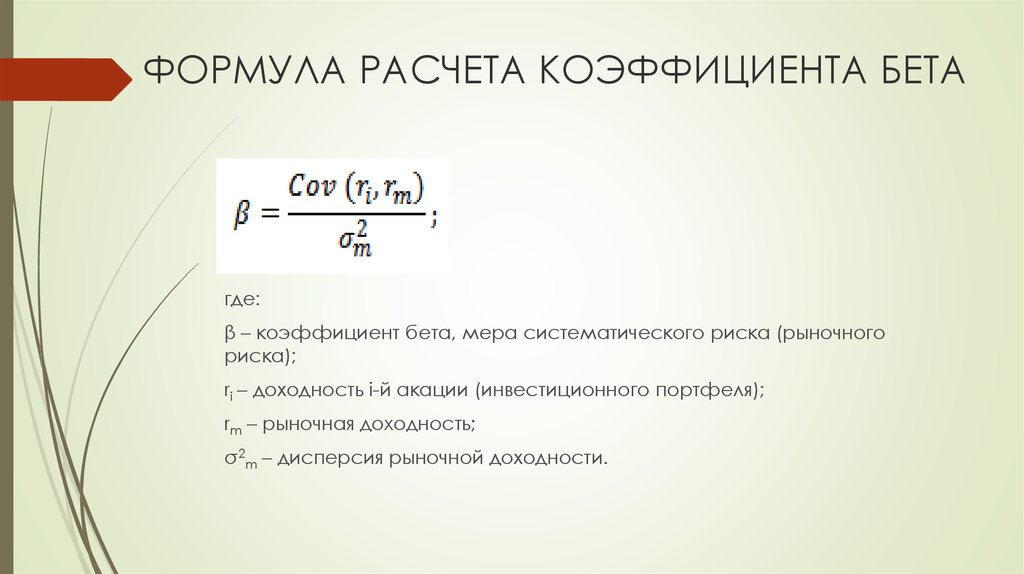

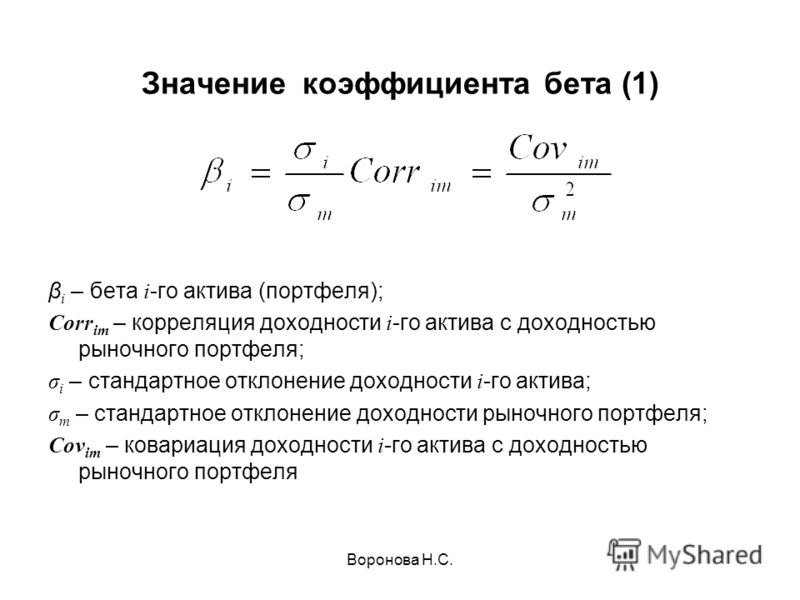

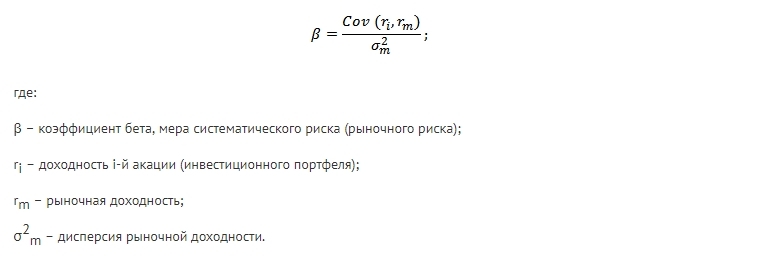

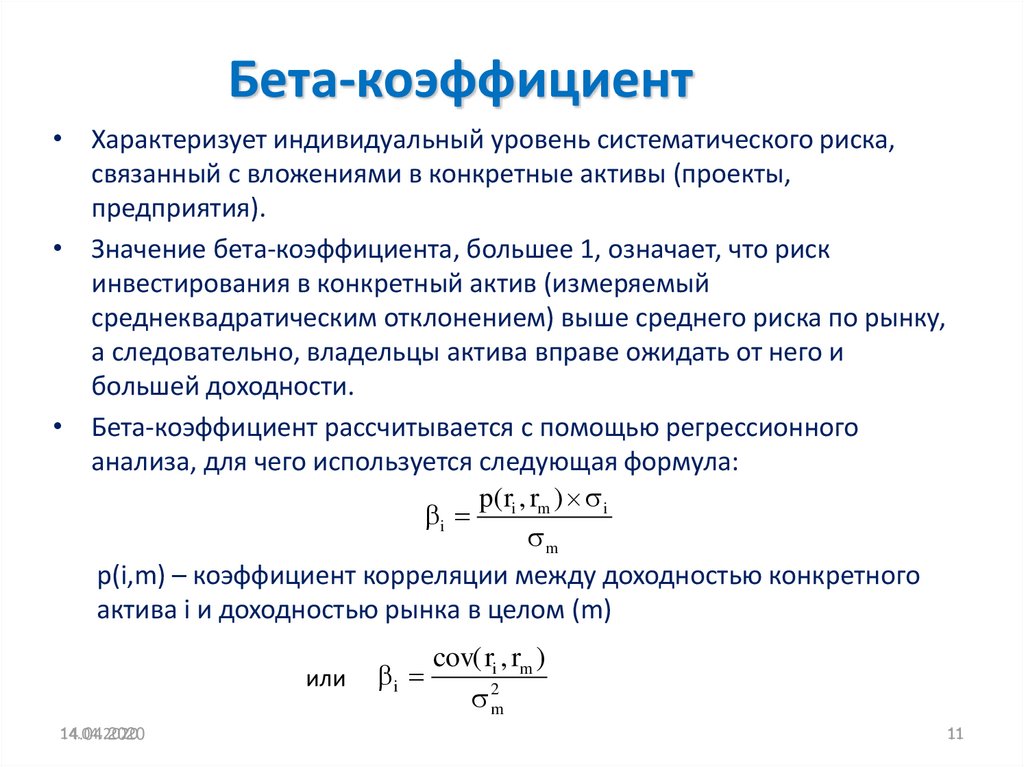

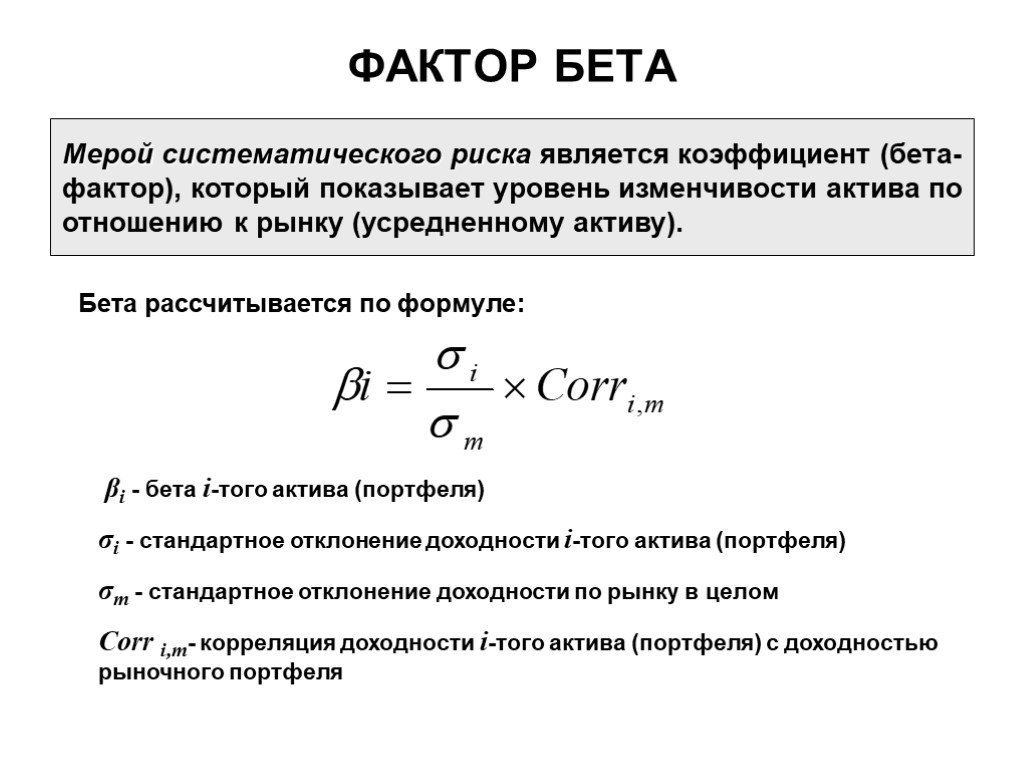

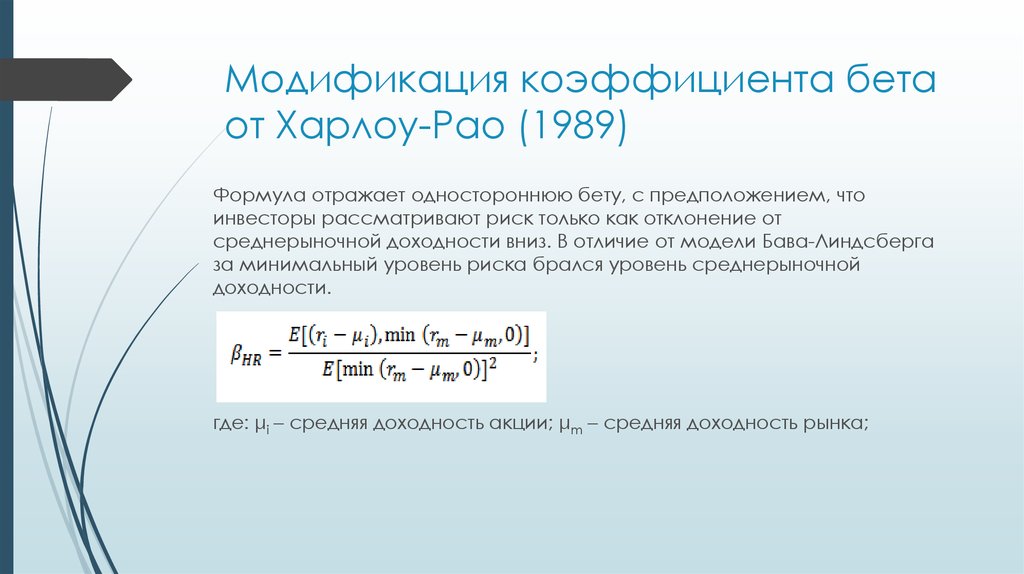

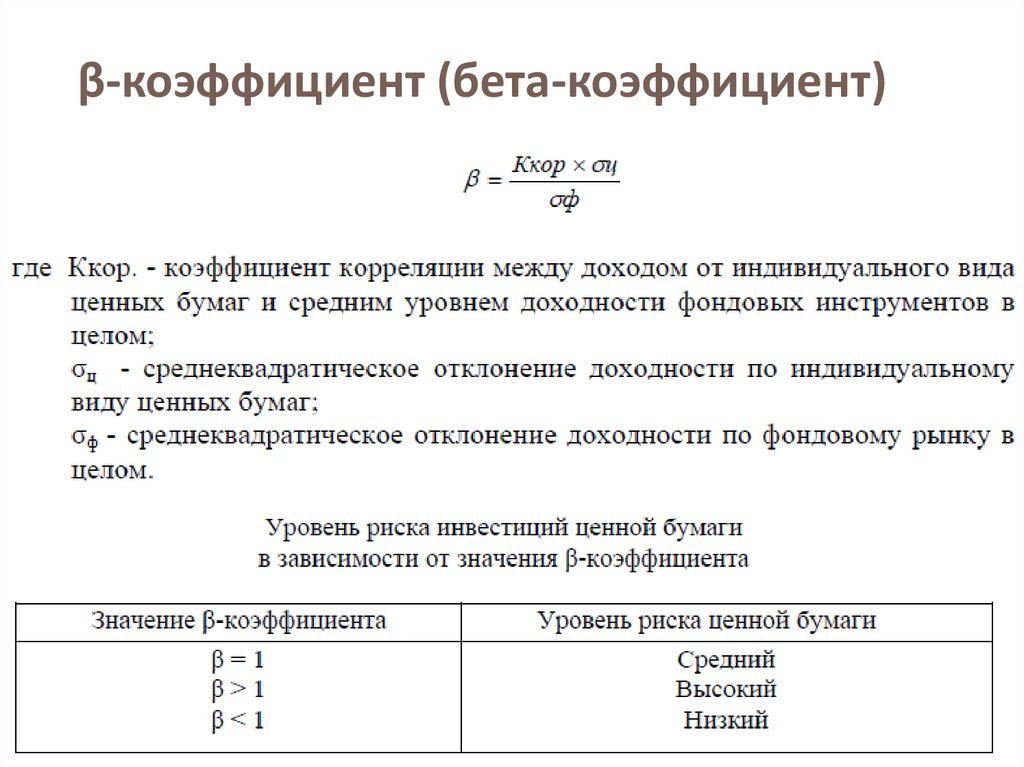

Формула коэффициента бета

Формула расчета коэффициента бета достаточно сложна и с чисто математической точки зрения её можно представить следующим образом:

Где:

ri – доходность отдельно взятой (i-й) акции в инвестиционном портфеле за определенный период времени;

rm – доходность рынка (как правило, доходность основного фондового индекса) за определенный период времени;

σ2m – дисперсия доходности рынка (как правило, доходности основного фондового индекса) за определенный период времени.

Если же говорить по смыслу данной формулы, то в числителе находится значения зависимости (корреляции) доходности акции от доходности фондового индекса за определенный период, а в знаменателе разброс доходностей фондового индекса относительно средней доходности за определенный период.

Поэтому, исходя из данной формулы, сразу можно определить, что коэффициент бета будет давать нам представление о степени зависимости доходности акции от доходности фондового индекса, а также о том, насколько доходность отдельной акции в среднем превышает или наоборот, оказывается ниже доходности индекса.

Значения коэффициента бета

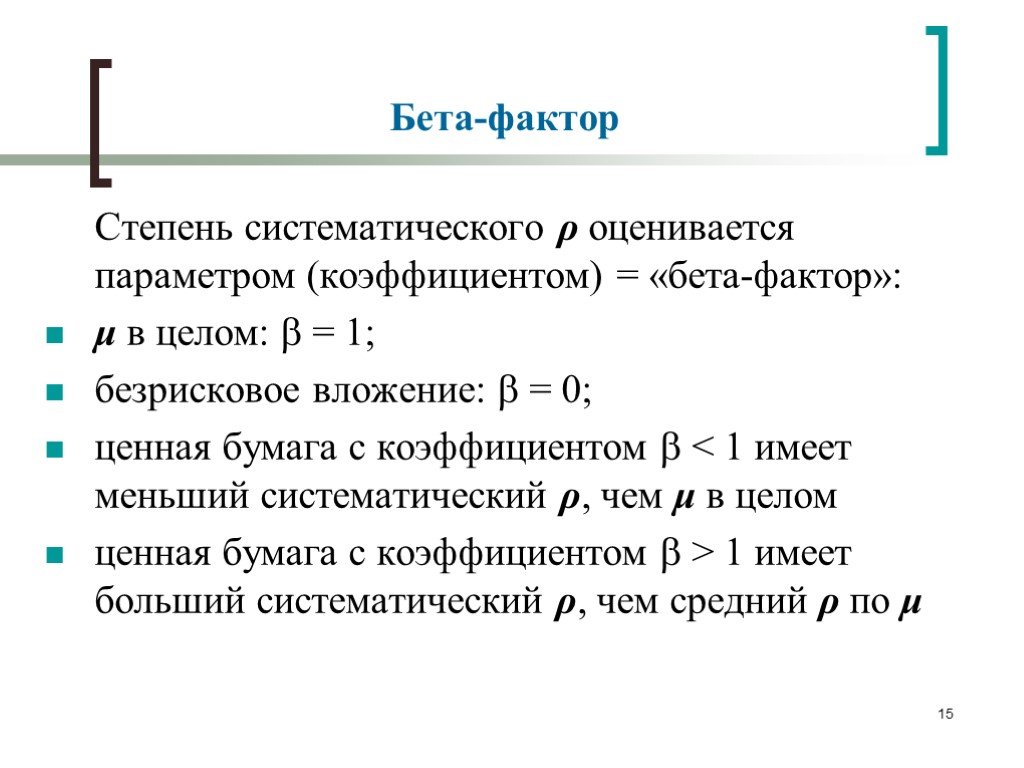

Теперь давайте разберемся в показателях коэффициента бета и как их стоит интерпретировать инвестору. Для коэффициента бета характерны несколько пороговых уровней:

-

Коэффициент бета больше 1. Это свидетельствует о том, что динамика акции коррелирует с динамикой фондового индекса, но при этом акция более чувствительно реагирует на любое движение индекса.

Например, фондовый индекс растет на 1%, а акция при этом будет расти на 2% и точно так же наоборот, фондовый индекс снижается на 1%, а акция при этом снижается еще большими темпами, например, на 2%.

Например, фондовый индекс растет на 1%, а акция при этом будет расти на 2% и точно так же наоборот, фондовый индекс снижается на 1%, а акция при этом снижается еще большими темпами, например, на 2%.

-

Коэффициент беты равен 1. Это говорит о том, что движения акции полностью повторяют движение фондового индекса, то есть корреляция движений акции и индекса 100%.

-

Коэффициент бета находится в диапазоне больше 0, но меньше 1. Это свидетельствует о том, что в-первую очередь динамика акции коррелирует с динамикой фондового индекса. То есть, акция движется в целом в одном направлении со всем рынком, если фондовый индекс растет, то растет и акция. Но также это говорит о том, что акция менее чувствительно реагирует на движения рынка в целом.

-

Коэффициент бета равен нулю. В данном случае такое значение коэффициента означает, что движение акции вообще никак не связано с движением фондового индекса или по-другому можно сказать, что никак не коррелируют.

-

Коэффициент бета отрицательный и находится в диапазоне от 0 до -1. В данном случае акция имеем обратную корреляцию с фондовым индексом. При этом чувствительность реакции акции более низкая, чем у фондового индекса. Например, фондовый индекс растет на 2%, при этом акция с такими показателями коэффициента бета будет снижаться, но более низкими темпами, нежели растет индекс, то есть, например, на 1%. Точно такая же ситуация справедлива и наоборот, если фондовый индекс будет снижаться на 2%, такая акция будет расти на 1%.

-

Например, индекс растет на 1%, а акция при этом будет снижаться на 2%, и точно так же наоборот, при снижении рынка на 1%, акция с таким значением коэффициента бета будет расти на 2%.

Например, индекс растет на 1%, а акция при этом будет снижаться на 2%, и точно так же наоборот, при снижении рынка на 1%, акция с таким значением коэффициента бета будет расти на 2%.

Таким образом коэффициент бета несет для инвесторов различную ценную информацию: насколько более чувствительно реагирует акция на основные рыночные тенденции и есть ли в данной бумаге внутренняя идея, способная игнорировать общерыночные тенденции, которые охватывают своим движением большинство бумаг на рынке.

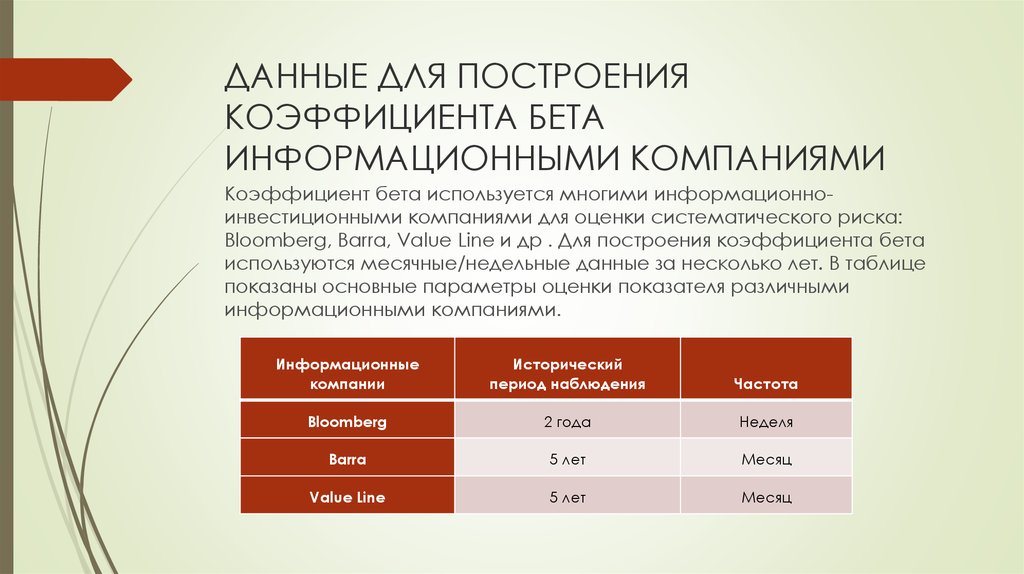

Расчет коэффициента бета

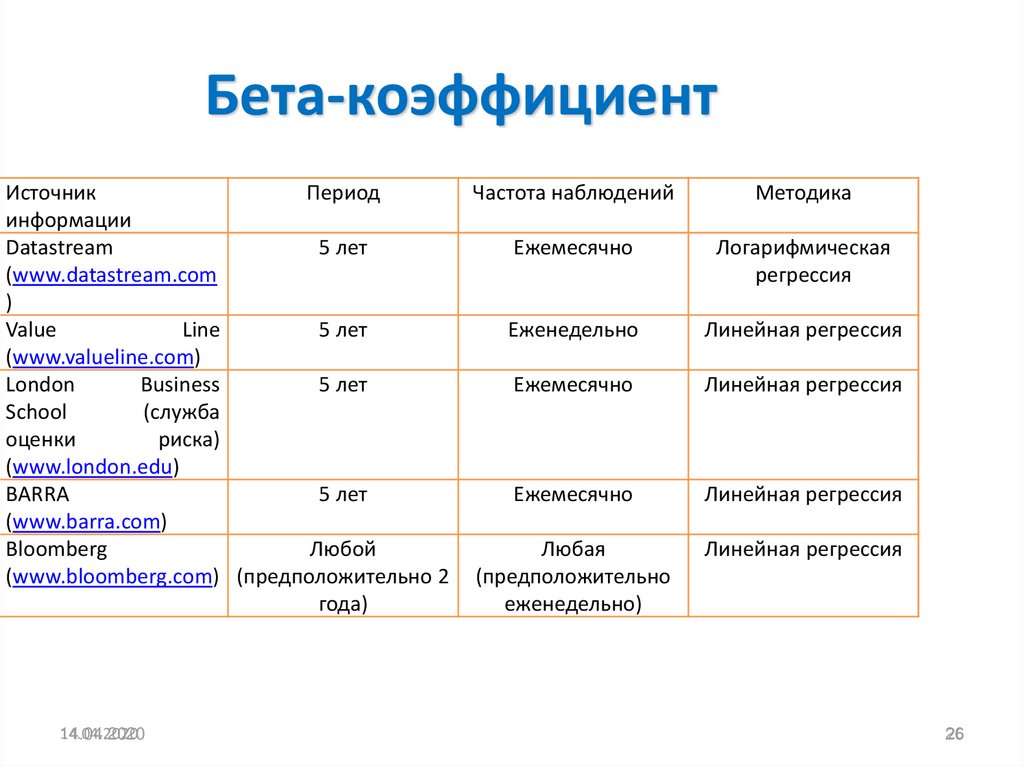

Перед большинством инвесторов тут же встает вопрос, как и где взять расчета коэффициента бета, так как формула расчета его достаточно сложна и ручной расчет его просто не представляется возможным.

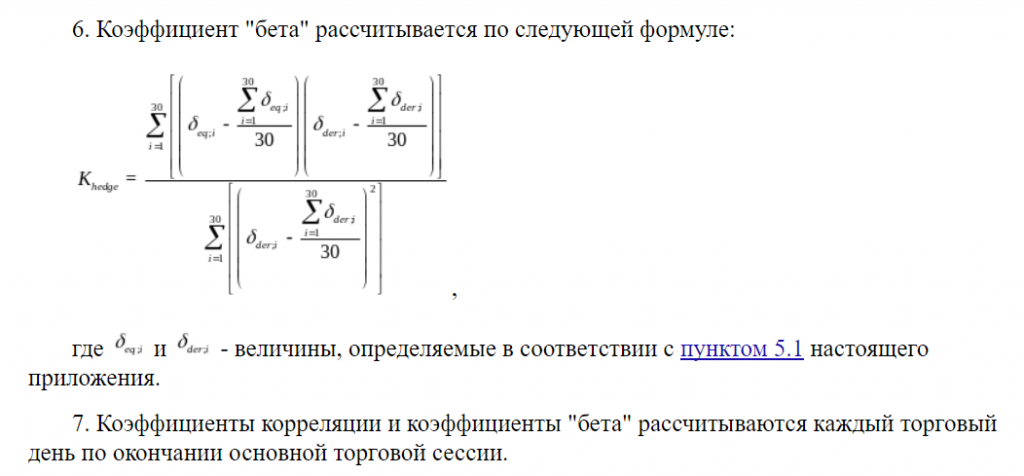

Здесь стоит прежде всего сказать, что на самом деле расчет коэффициента бета на российском рынке регламентирован и стандартизирован, причем регламентирован он положением Центрального Банка «Положение о деятельности по проведению организованных торгов» (утв.

Так же расчет коэффициента бета проводится непосредственно самой московской биржей по принципу, описанному в положении Центрального Банка. Коэффициент бета рассчитывается на конец каждой торговой сессии, и его расчет можно скачать на сайте Московской биржи https://www.moex.com/ru/forts/coefficients-values.aspx

При этом, как мы видим из формулы расчета коэффициента, что он рассчитывается за период последних 30-и торговых сессий.

Расчет коэффициента бета происходит точно так же, как и расчет многих технических индикаторов рынка, то есть по принципу скользящего окна, когда в расчетный диапазон коэффициента попадают лишь только 30 последних ценовых значений, и данный диапазон постоянно сдвигается, как только в расчет попадет котировка новой торговой сессии.

За счет того, что период расчета коэффициента бета сравнительно мал, с инвестиционной точки зрения, это приводит к тому, что значения коэффициента очень волатильны и сильно изменяются во времени.

Иными словами, рассчитанные подобным образом значения коэффициента бета, отражают лишь локальные и очень краткосрочные рыночные тенденции, которые не отражают в полной мере заложенных фундаментальных принципов в данный коэффициент.

Изначально коэффициент бета разрабатывался и применялся исключительно в инвестиционных целях и активно использовался для формирования инвестиционных портфелей, в том числе портфелей по модели «Марковица». С этой точки зрения, расчет коэффициента за такой короткий промежуток времени полностью некорректен и не может применяться с инвестиционными целями.

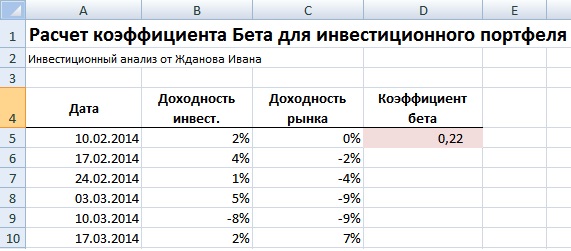

Однако, корректный расчет показателя бета можно сделать даже с помощью инструментов MS Excel, именно такой калькулятор для расчета коэффициента бета мы и реализовали в рамках нашего курса обучения «Школа разумного инвестирования».

Для того чтобы коэффициент бета отражал именно долгосрочные инвестиционные тенденции в акциях, мы должны прибегать к его расчету за более длительные горизонты от 3-х лет.

Пример расчета бета коэффициента

Проведем расчет коэффициента бета на различных бумагах за более длительный промежуток времени с помощью калькулятора для расчета бета коэффициента.

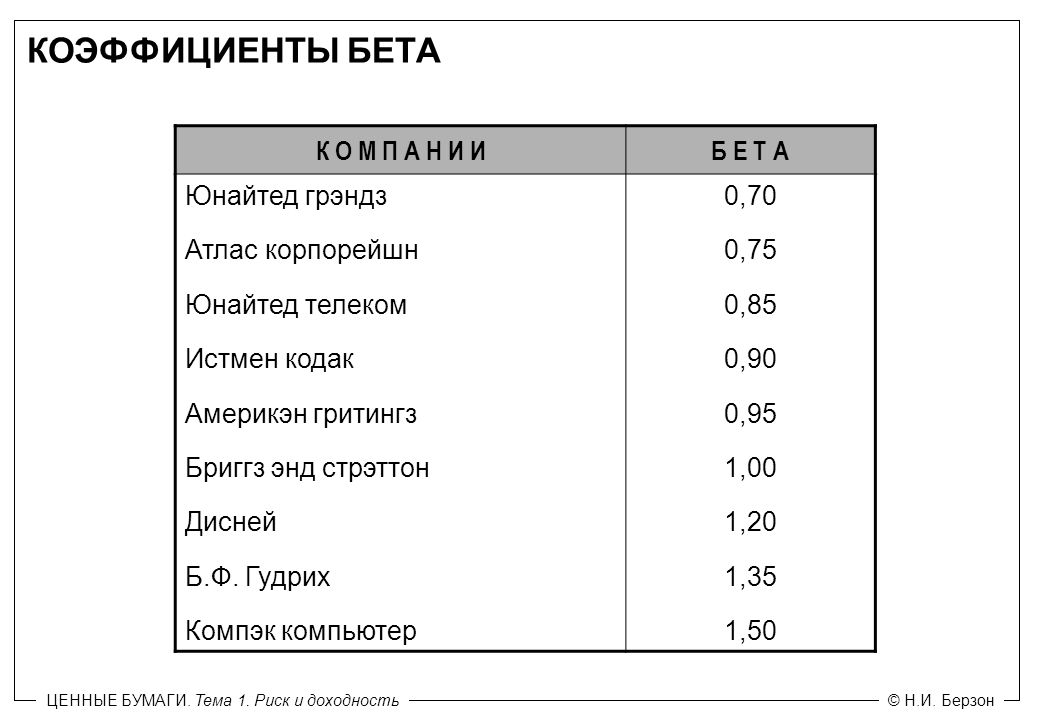

Для расчета мы выберем акции с потенциально бОльшим и потенциально меньшим коэффициентом бета. В качестве примера более агрессивно движущейся акции, которая имеет положительную корреляцию с рынком, мы возьмем обыкновенные акции Сбербанка, а в качестве примера бумаги, которая не зависит от колебаний рынка в целом и демонстрирует самостоятельную динамику, мы возьмем привилегированные акции компании Ленэнерго.

В калькуляторе заполняются поля с датами торговых периодов за последние 3 года, значения дневных цен закрытия по акции за последние 3 года, а также значения фондового индекса на конец торговой сессии за последние 3 года.

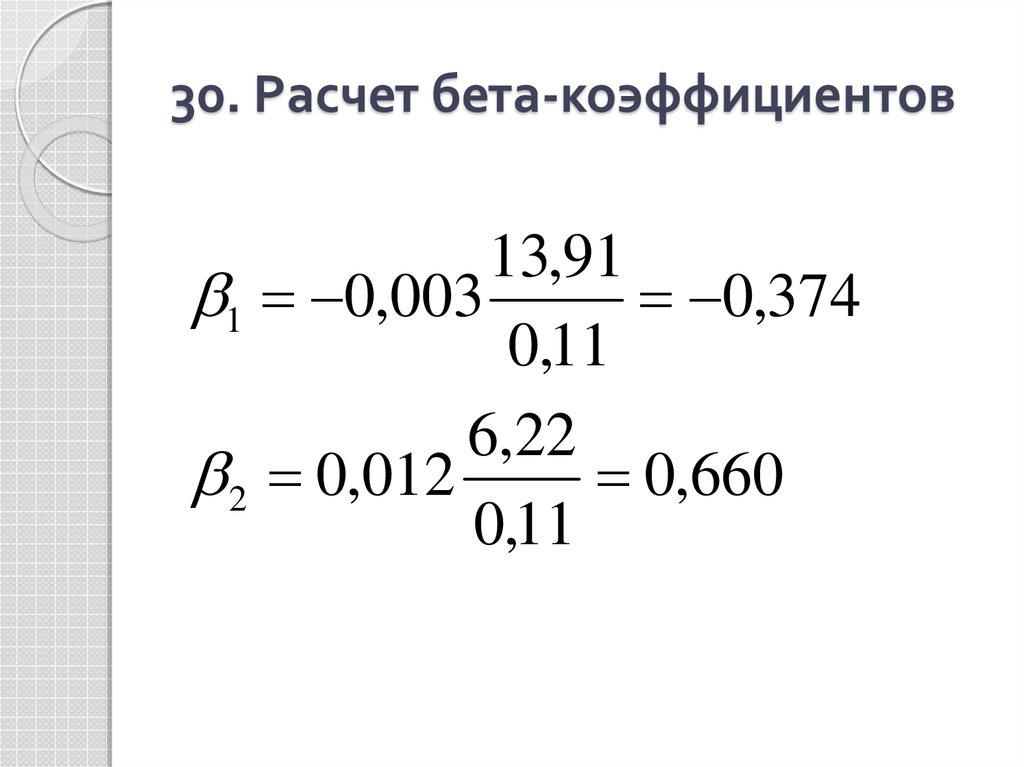

Расчет коэффициента бета в калькуляторе проводится тремя различными способами для подтверждения статистической достоверности расчета коэффициента.

После заполнения данных по котировкам акций Сбербанка и индекса московкой биржи за последние 3 года, мы видим, что значение коэффициента бета по бумаге оказывается большим чем 1.

Положительное значение коэффициента бета по акциям Сбербанка говорит нам о том, что акции преимущественно движутся в том же направлении, что и рынок в целом, а значение коэффициента больше 1 свидетельствуют о том, что акции намного более сильно реагируют на рыночные движения.

Во втором случае мы так же проводили расчет коэффициента бета за последние 3 года по привилегированным акциям Ленэнерго.

В данном случае значение коэффициента бета оказывается равным 0,51, что свидетельствует о том, что в целом акция не движется в противофазе рынку и лишь частично подвержена влияниям основных общерыночных тенденций.

Бета коэффициент портфеля (практика применения)

Использование коэффициента бета при формировании портфеля и в процессе управление инвестиционным портфелем – это одна из основных, базовых практик портфельного инвестирования, так как значение корректно рассчитанного коэффициента отражает то, как бумага за счет своих внутренних фундаментальных свойств «отрабатывает» движения общерыночных тенденций. Особенно в этом ключе важно понимание того, что под общерыночными тенденциями мы в первую очередь, как правило, подразумеваем общие негативные движения рынка, или проявление кризисных моментов на рынке, которые влияют на все акции. Когда большинство акций на рынке снижается, те бумаги, которые способны противостоять общерыночному снижению, представляют особенную ценность для инвестиционного портфеля.

Поэтому коэффициент бета в инвестиционных портфелях, как правило, в первую очередь может применяться, как весовой коэффициент, который распределяет средства портфеля в акции в зависимости от степени чувствительности к риску той или иной акции.

При этом, в случае, если основная концепция инвестиционного портфеля требует максимальной минимизации риска, то за счет бета коэффициента придается больший вес бумагам с малым значением коэффициента бета, или даже с его отрицательным значением. А в случае, если формируется агрессивный инвестиционный портфель, то веса распределяются наоборот. Акции с большим значением коэффициента бета получают больший вес в инвестиционном портфеле. Это позволяет добиться того, что на фазе роста фондового рынка, акции, включенные в инвестиционный портфель, реагируют более выражено и растут большими темпами, в итоге, это позволяет такому портфелю обгонять фондовый индекс по показателям доходности.

Как работает коэффициент бета мы можем увидеть даже визуально, наложив котировки акции, на значения фондового индекса.

В случае с акцией Сбербанка, где коэффициент бета больше 1, мы можем наблюдать, что поведение бумаги более агрессивное, и если рынок растет, то бумаги растут еще большими темпами, а на коррекционных фазах мы видим, что просадки по акциям случаются более значительные чем по рынку в целом.

И практически противоположную картину мы можем увидеть в акциях с коэффициентом бета меньше 1.

В нашем примере акции Ленэнерго преф. в момент острейшего проявления кризисных моментов на рынке демонстрировали высокую степень устойчивости и практически никак не реагировали на общерыночные тенденции. Поэтому акции, значение коэффициента бета которых меньше 1, так же еще причисляют к категории защитных бумаг, которые способны эффективно противостоять общерыночным негативным тенденциям.

Выводы

Как мы видим, коэффициент бета может быть очень эффективным и полезным инструментом при формировании инвестиционного портфеля, но только с учетом того, что инвесторы корректно определяют его значение и грамотно его используют.

Всему этому мы учим на нашем полном цикле курсов обучения «Школа разумного инвестирования». Начать обучение можно с посещения вводных бесплатных занятий. Записаться на ближайший бесплатный вебинар можно по ссылке — http://finplan. expert

expert

Удачных Вам инвестиций!

Что такое бета-коэффициент

Бета-коэффициент – это показатель, который измеряет волатильность конкретного актива по сравнению с остальным рынком

Содержание

- Что такое бета-коэффициент?

- Как измеряется бета-коэффициент

- Где найти информацию для расчета

- Минусы бета-коэффициента

- FAQ

Что такое бета-коэффициент?

Бета-коэффициент (Beta) – это показатель, который измеряет волатильность акций отдельной компании или конкретного актива по сравнению с остальным рынком. Инвесторы могут использовать эту информацию, чтобы оценить потенциальную доходность и риски.

Экономист из США Гарри Марковец был одним из первых, кто предложил анализировать акции с помощью количественных маркеров. Он разработал свою теорию в 1964 году. Марковец изучал динамику рынка, которую в дальнейшем начали использовать для измерения риска. Согласно его теории, доходность актива стремится к доходного остального рынка – именно эти показатели лягут в основу формулы бета-коэффициента.

Таким образом, бета-коэффициент помогает инвесторам оценить риски конкретного актива. Этот маркер указывает на уровень волатильности акций.

Как измеряется бета-коэффициент

Другой экономист из США и лауреат Нобелевской премии Уильям Шарп усовершенствовал теорию Марковеца. Ученый предложил использовать коэффициенты, чтобы измерять эффективность портфеля. На данный момент современная экономическая наука использует альфа-коэффициент и бета-коэффициент.

Шарп вывел следующую формулу, которая используется до сих пор:

Beta = Covariance (Ri, Rm) / Variance (Rm).

Covariance (корреляция) получается из Ri (доходность конкретного актива) и Rm (доходность всего рынка в целом). В качестве последнего показателя можно взять доходность мировых фондовых индексов. Например, S&P 500. Индекс должен отражать показатели конкретной страны.

US 500 (S&P)

Variance (Rm) – это дисперсия или вариация всего фондового рынка, которая показывает его доходность за определенный временной промежуток.

Какой ваш прогноз цены для US500?

3989.6

Вырастет

или

Упадет

Проголосуйте, чтобы увидеть!

Настроение Рынка

Вырастет Упадет

65% 34%

Вы проголосовали за падение цены.Вы проголосовали за рост цены .

Попробуйте торговать US500?

Открыть демо

Открыть демо

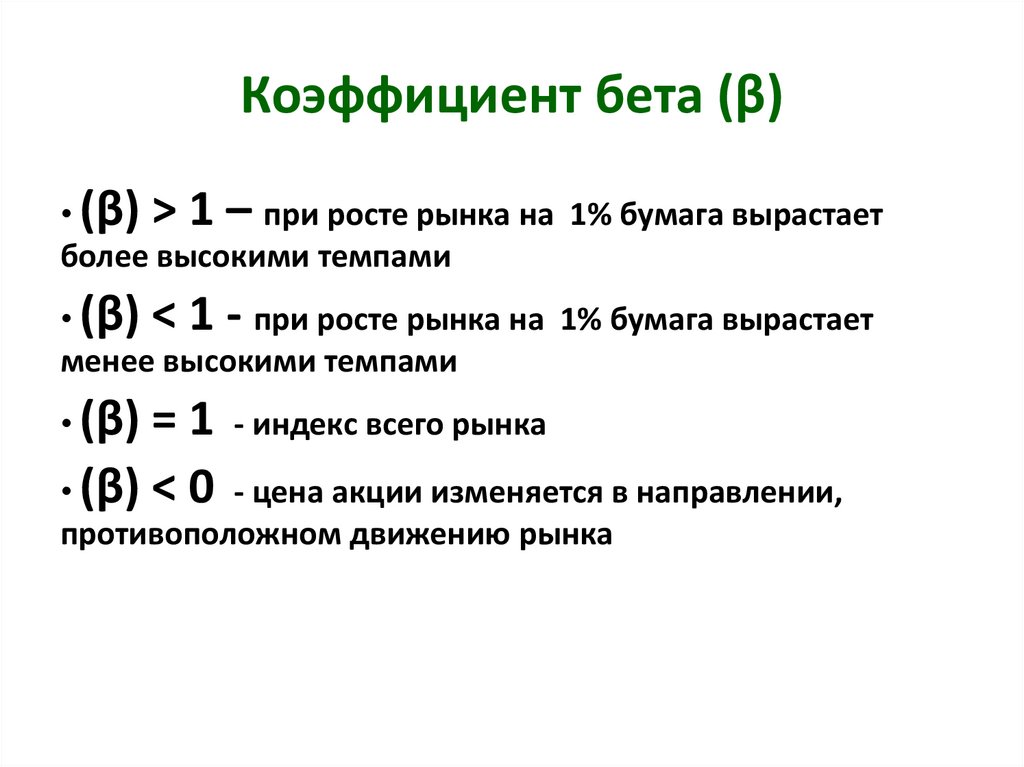

Результаты бета-коэффициента расшифровываются следующим образом:

>1 – активы с высоким риском. Например, бета-коэффициент 1,4 означает, что акции компании на 40% более волатильны, чем в среднем по рынку;

<1 – активы с пониженным риском. Например, бета коэффициент 0,8 означает, что компания на 20% менее волатильна, чем остальной рынок;

=1 – бета-коэффициент эталонного индекса;

Отрицательный коэффициент – активы с обратной зависимостью. Например, индекс растет, а акции – падают.

Отрицательный коэффициент встречается редко.

Отрицательный коэффициент встречается редко.

Получается, что активы с бета-коэффициентом меньше единицы менее волатильны, чем остальные. Это означает, что цена этих ценных бумаг не растет резко вниз или вверх. Например, если доходность всего фондового рынка вырастет, то и показатели этой бумаги тоже, но незначительно. Такие акции подойдут для пассивного или осторожного инвестирования.

Активы с бета-коэффициентом больше единицы показывают высокую волатильность. Если доходность остального рынка пойдет вверх, то цена акций может значительно прибавить в цене. Такой же принцип работает и с падением фондового индекса. Акции с подобным бета-коэффициентом подойдут опытным инвесторам, которые используют волатильность для получения прибыли. Обычно для них используют термин high-beta stock.

Есть определенные активы, у которых традиционно бета-коэффициент ниже, чем у остальных. В эту категорию часто попадают компании, чьи цены на акции особо не реагируют на мировые события. Однако этот статус низкого риска может означать, что у инвестора не так уж много возможностей получить прибыль при торговле этими акциями.

Однако этот статус низкого риска может означать, что у инвестора не так уж много возможностей получить прибыль при торговле этими акциями.

Где найти информацию для расчета

Рассчитать бета-коэффициент можно двумя способами:

Самостоятельно. Чаще всего используют таблицы Excel с функцией slope (наклон). Более подробные инструкции можно найти в сети. Только стоит помнить, что такой способ подсчета отнимает много времени, потому что придется обновлять информацию;

Скринер акций (Stock Screener). Эти сервисы самостоятельно рассчитывают мультипликаторы и коэффициенты. Показатели бета-коэффициента какого-либо актива находятся в таблице Beta.

Минусы бета-коэффициента

Бета-коэффициент может стать полезным инструментом для инвестора и помочь определить соотношение риска и прибыли. Однако как и все подобные инструменты, он не идеален. Измерение волатильности на основе прошлых результатов не обязательно дает точную картину того, что произойдет в будущем. Как правило, бета более полезна в краткосрочных инвестициях, нежели в долгосрочной перспективе.

Как правило, бета более полезна в краткосрочных инвестициях, нежели в долгосрочной перспективе.

Также стоит помнить, что бета-коэффициент не всегда учитывает изменения в структурах компаний или скандалов вокруг нее. К примеру, если сейчас у фирмы низкий бета-коэффициент, он может не отражать недавние события, которые делают инвестиции в ее акции более рискованными. Например, растущий уровень долга. В свою очередь, у фирм, которые только что завершили свои IPO, часто не хватает информации, чтобы оценить, насколько они будут нестабильны по сравнению с остальным рынком.

FAQ

Что такое бета-коэффициент?

Это показатель волатильности активов по сравнению с остальным рынком. Бета-коэффициент помогает рассчитать риски.

Как можно использовать бета-коэффициент?

Если вы опытный инвестор, можно использовать акции с высоким бета-коэффициентом, чтобы заработать на волатильности. Для пассивного или осторожного инвестирования лучше использовать активы с бетой меньше единицы.

Как рассчитать бета-коэффициент?

Сейчас необязательно знать формулу бета-коэффициента и рассчитывать самостоятельно. Можно использовать скринеры акций (Stock Screener), которые уже все сделали за вас. Обычно сервисы требуют оплатить подписку.

Читать также

Материалы, представленные на этом веб-сайте, предназначены только для информационных целей, не являются инвестиционным исследованием и не должны рассматриваться в качестве инвестиционного совета. Любое мнение, которое может быть представлено на этой странице, является субъективной точкой зрения на объект сообщения автора материала, не является рекомендацией Currency Com или его партнёров. Мы не делаем никаких заявлений и не даем никаких гарантий относительно точности или полноты информации, представленной на этой странице. Полагаясь на информацию на этой странице, вы признаете, что действуете осознанно и самостоятельно и принимаете соответствующий риск.

Определение, расчет и объяснение для инвесторов

Что такое бета?

Бета (β) — это мера волатильности — или систематического риска — ценной бумаги или портфеля по сравнению с рынком в целом (обычно S&P 500). Акции с коэффициентом бета выше 1,0 можно интерпретировать как более волатильные, чем S&P 500.

Акции с коэффициентом бета выше 1,0 можно интерпретировать как более волатильные, чем S&P 500.

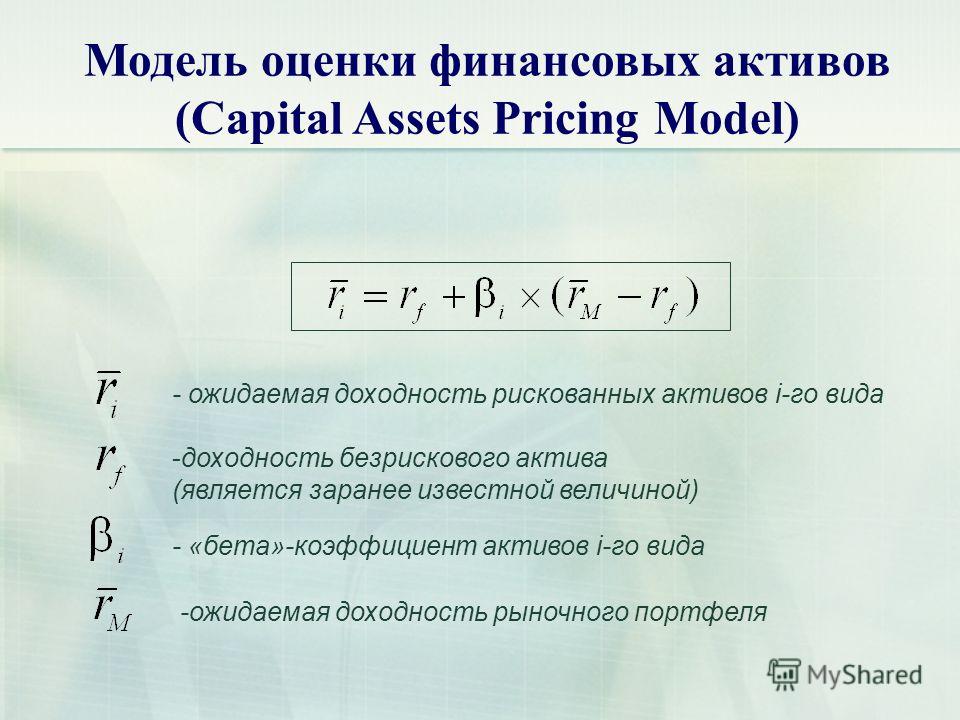

Бета используется в модели ценообразования капитальных активов (CAPM), которая описывает взаимосвязь между систематическим риском и ожидаемой доходностью активов (обычно акций). CAPM широко используется в качестве метода оценки рисковых ценных бумаг и оценки ожидаемой доходности активов с учетом как риска этих активов, так и стоимости капитала.

Основные выводы

- Бета (β), в основном используемая в модели ценообразования капитальных активов (CAPM), является мерой волатильности или систематического риска ценной бумаги или портфеля по сравнению с рынком в целом.

- Бета-данные об отдельных акциях могут дать инвестору только приблизительное представление о том, какой риск добавит акция к (предположительно) диверсифицированному портфелю.

- Чтобы коэффициент бета был значимым, акции должны быть связаны с эталоном, который используется в расчетах.

- Бета-версия S&P 500 равна 1,0.

- Акции с коэффициентом бета выше 1 будут двигаться быстрее, чем S&P 500; акции с коэффициентом бета менее 1 с меньшим импульсом.

Общие сведения о бета-версии

Как работает бета-версия

Коэффициент бета может измерять волатильность отдельной акции по сравнению с систематическим риском всего рынка. В статистических терминах бета представляет собой наклон линии через регрессию точек данных. В финансах каждая из этих точек данных представляет доходность отдельной акции по сравнению с доходностью рынка в целом.

Бета эффективно описывает активность доходности ценной бумаги, когда она реагирует на колебания рынка. Бета ценной бумаги рассчитывается путем деления произведения ковариации доходности ценной бумаги и доходности рынка на дисперсию доходности рынка за определенный период.

Расчет бета-версии выглядит следующим образом:

Бета-коэффициент ( β ) «=» Ковариация ( р е , р м ) Дисперсия ( р м ) где: р е «=» доходность отдельных акций р м «=» доход на рынке в целом Ковариация «=» как меняется доходность акций связанные с изменениями доходности рынка Дисперсия «=» насколько далеко разбросаны точки данных рынка от их среднего значения \begin{align} &\text{Коэффициент бета}(\beta) = \frac{\text{Ковариация}(R_e, R_m)}{\text{Дисперсия}(R_m)} \\ &\textbf{где:} \\ &R_e=\text{доходность отдельной акции}\\ &R_m=\text{доходность всего рынка}\\ &\text{Ковариация}=\text{как изменяется доходность акции} \\ &\text{связанные с изменениями в доходности рынка}\\ &\text{Дисперсия}=\text{насколько далеко разбросаны рыночные данные} \\ &\text{отклонение от их среднего значения} \\ \end{выровнено } Коэффициент бета (β) = дисперсия (Rm) ковариация (Re, Rm)где: Re= доходность отдельной акции Rm= доходность рынка в целом Ковариация = отношение изменений в доходности акции к изменениям in the market’s returnsVariance = насколько далеко разброс точек рыночных данных от их среднего значения

Расчет бета используется, чтобы помочь инвесторам понять, движется ли акция в том же направлении, что и остальная часть рынка. Он также дает представление о том, насколько волатильна или рискованна акция по сравнению с остальным рынком. Чтобы бета-версия давала какую-либо полезную информацию, рынок, который используется в качестве эталона, должен быть связан с акцией. Например, расчет бета ETF на облигации с использованием S&P 500 в качестве ориентира не даст инвестору много полезной информации, потому что облигации и акции слишком непохожи.

Он также дает представление о том, насколько волатильна или рискованна акция по сравнению с остальным рынком. Чтобы бета-версия давала какую-либо полезную информацию, рынок, который используется в качестве эталона, должен быть связан с акцией. Например, расчет бета ETF на облигации с использованием S&P 500 в качестве ориентира не даст инвестору много полезной информации, потому что облигации и акции слишком непохожи.

Понимание бета-версии

В конечном счете, инвестор использует бета-версию, чтобы попытаться оценить, какой риск добавляет акция к портфелю. В то время как акции, которые очень мало отклоняются от рынка, не добавляют большого риска портфелю, они также не увеличивают потенциал для большей доходности.

Чтобы убедиться, что конкретная акция сравнивается с правильным эталоном, она должна иметь высокое значение R-квадрата по отношению к эталону. R-квадрат — это статистическая мера, показывающая процент исторического движения цены ценной бумаги, который можно объяснить движением эталонного индекса. При использовании бета для определения степени систематического риска ценная бумага с высоким значением R-квадрата по отношению к ее эталону может указывать на более подходящий эталон.

При использовании бета для определения степени систематического риска ценная бумага с высоким значением R-квадрата по отношению к ее эталону может указывать на более подходящий эталон.

Например, биржевой фонд золота (ETF), такой как SPDR Gold Shares (GLD), привязан к производительности золотых слитков. Следовательно, ETF на золото будет иметь низкое отношение бета и R-квадрата к S&P 500.

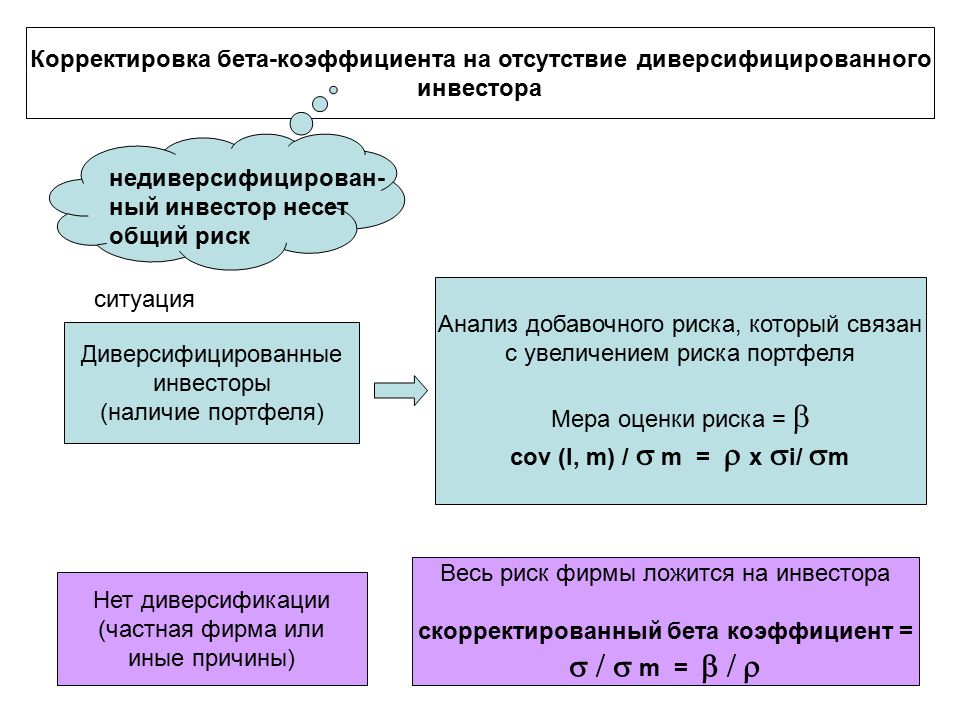

Один из способов для фондового инвестора думать о риске — разделить его на две категории. Первая категория называется систематическим риском, то есть риском падения всего рынка. Финансовый кризис 2008 года является примером события систематического риска; никакая степень диверсификации не могла бы помешать инвесторам потерять стоимость своих портфелей акций. Систематический риск также известен как недиверсифицируемый риск.

Несистематический риск, также известный как диверсифицируемый риск, представляет собой неопределенность, связанную с отдельной акцией или отраслью. Например, неожиданное объявление о том, что компания Lumber Liquidators (LL) в 2015 году продавала паркетные полы с опасным уровнем содержания формальдегида, является примером несистематического риска. Это был риск, который был специфичен для этой компании. Несистематический риск можно частично снизить за счет диверсификации.

Это был риск, который был специфичен для этой компании. Несистематический риск можно частично снизить за счет диверсификации.

Бета-коэффициент акции будет меняться с течением времени, поскольку он связывает производительность акции с доходностью всего рынка, что является динамическим процессом.

Типы значений бета

Значение бета равно 1,0

Если акция имеет бета 1,0, это указывает на то, что ее ценовая активность сильно коррелирует с рынком. Акция с бета 1,0 имеет систематический риск. Тем не менее, бета-расчет не может обнаружить какой-либо несистематический риск. Добавление акции в портфель с бета-коэффициентом 1,0 не добавляет портфелю никакого риска, но также не увеличивает вероятность того, что портфель принесет избыточную доходность.

Бета-значение меньше единицы

Значение бета меньше 1,0 означает, что ценная бумага теоретически менее волатильна, чем рынок. Включение этой акции в портфель делает его менее рискованным, чем тот же портфель без акции. Например, акции коммунальных предприятий часто имеют низкие коэффициенты бета, потому что они имеют тенденцию двигаться медленнее, чем в среднем по рынку.

Например, акции коммунальных предприятий часто имеют низкие коэффициенты бета, потому что они имеют тенденцию двигаться медленнее, чем в среднем по рынку.

Бета-значение больше единицы

Бета больше 1,0 указывает на то, что цена ценной бумаги теоретически более волатильна, чем рынок. Например, если бета акции составляет 1,2, предполагается, что она на 20% более волатильна, чем рынок. Акции технологических компаний и акции с малой капитализацией, как правило, имеют более высокие коэффициенты бета, чем рыночный эталон. Это указывает на то, что добавление акций в портфель увеличит риск портфеля, но также может увеличить его ожидаемую доходность.

Отрицательное бета-значение

Некоторые акции имеют отрицательную бета. Бета-1,0 означает, что акции имеют обратную корреляцию с рыночным ориентиром в соотношении 1:1. Эту акцию можно рассматривать как противоположное, зеркальное отражение трендов эталона. Опционы пут и обратные ETF предназначены для отрицательных бета-коэффициентов. Есть также несколько отраслевых групп, таких как золотодобытчики, для которых также характерна отрицательная бета.

Есть также несколько отраслевых групп, таких как золотодобытчики, для которых также характерна отрицательная бета.

Бета в теории и Бета на практике

Теория бета-коэффициентов предполагает, что доходность акций обычно распределяется со статистической точки зрения. Однако финансовые рынки склонны к большим неожиданностям. На самом деле доходность не всегда нормально распределяется. Следовательно, то, что бета акции может предсказать относительно ее будущего движения, не всегда верно.

Акция с очень низкой бета-версией может иметь меньшие колебания цены, но все же может находиться в долгосрочном нисходящем тренде. Таким образом, добавление акции с нисходящим трендом с низкой бета-версией снижает риск в портфеле только в том случае, если инвестор определяет риск строго с точки зрения волатильности (а не как возможность потерь). С практической точки зрения акции с низким коэффициентом бета, которые находятся в нисходящем тренде, вряд ли улучшат эффективность портфеля.

Точно так же акции с высоким бета-коэффициентом, которые волатильны в основном в восходящем направлении, увеличат риск портфеля, но также могут увеличить прибыль. Рекомендуется, чтобы инвесторы, использующие бета-версию для оценки акций, также оценивали их с других точек зрения, таких как фундаментальные или технические факторы, прежде чем предположить, что это добавит или уберет риск из портфеля.

Недостатки бета-версии

Хотя бета-версия может дать некоторую полезную информацию при оценке акций, она имеет некоторые ограничения. Бета-версия полезна для определения краткосрочного риска ценной бумаги и для анализа волатильности, чтобы получить стоимость собственного капитала при использовании CAPM. Однако, поскольку бета рассчитывается с использованием исторических данных, она становится менее значимой для инвесторов, стремящихся предсказать будущие движения акций. Бета-версия также менее полезна для долгосрочных инвестиций, поскольку волатильность акций может значительно меняться из года в год, в зависимости от стадии роста компании и других факторов. Более того, бета-метрия конкретной акции имеет тенденцию меняться со временем, что делает ее ненадежной как стабильную меру.

Более того, бета-метрия конкретной акции имеет тенденцию меняться со временем, что делает ее ненадежной как стабильную меру.

Что такое хорошая бета для акций?

Бета используется в качестве показателя рискованности или волатильности акции по отношению к более широкому рынку. Таким образом, хорошая бета-версия будет зависеть от вашей терпимости к риску и целей. Если вы хотите воспроизвести более широкий рынок в своем портфеле, например, с помощью индексного ETF, идеальным вариантом будет бета 1,0. Если вы консервативный инвестор, стремящийся сохранить основную сумму, более низкая бета может быть более подходящей. На бычьем рынке бета, превышающая 1,0, будет приносить доход выше среднего, но также приведет к большим убыткам на нисходящем рынке.

Является ли Бета хорошей мерой риска?

Многие эксперты согласны с тем, что хотя бета-версия предоставляет некоторую информацию о риске, сама по себе она не является эффективной мерой риска. Бета-версия рассматривает только прошлые результаты акции по отношению к S&P 500 и не дает никаких прогнозов на будущее. Он также не рассматривает основы компании или ее доходы и потенциал роста.

Он также не рассматривает основы компании или ее доходы и потенциал роста.

Как интерпретировать бета акции?

Бета 1,0 для акции означает, что она была такой же волатильной, как и рынок в целом (например, индекс S&P 500). Если индекс движется вверх или вниз на 1%, то же самое в среднем будет происходить и с акциями. Бета больше 1,0 указывает на большую волатильность — так, если бы бета была 1,5 и индекс двигался вверх или вниз на 1%, акции в среднем двигались бы на 1,5%. Бета меньше 1,0 указывает на меньшую волатильность: если бы акция имела бета 0,5, она выросла бы или упала всего на полпроцента, когда индекс изменился бы на 1%.

Коэффициент бета (значение, формула)| Рассчитать коэффициент бета

Главная » Инвестиционные банковские ресурсы » Руководства по оценке » Коэффициент бета

Формула бета-коэффициента — это финансовый показатель, который измеряет вероятность изменения цены акции/ценной бумаги в зависимости от движения рыночной цены. Бета акций/ценных бумаг также используется для измерения систематических рисков, связанных с конкретными инвестициями.

Бета акций/ценных бумаг также используется для измерения систематических рисков, связанных с конкретными инвестициями.

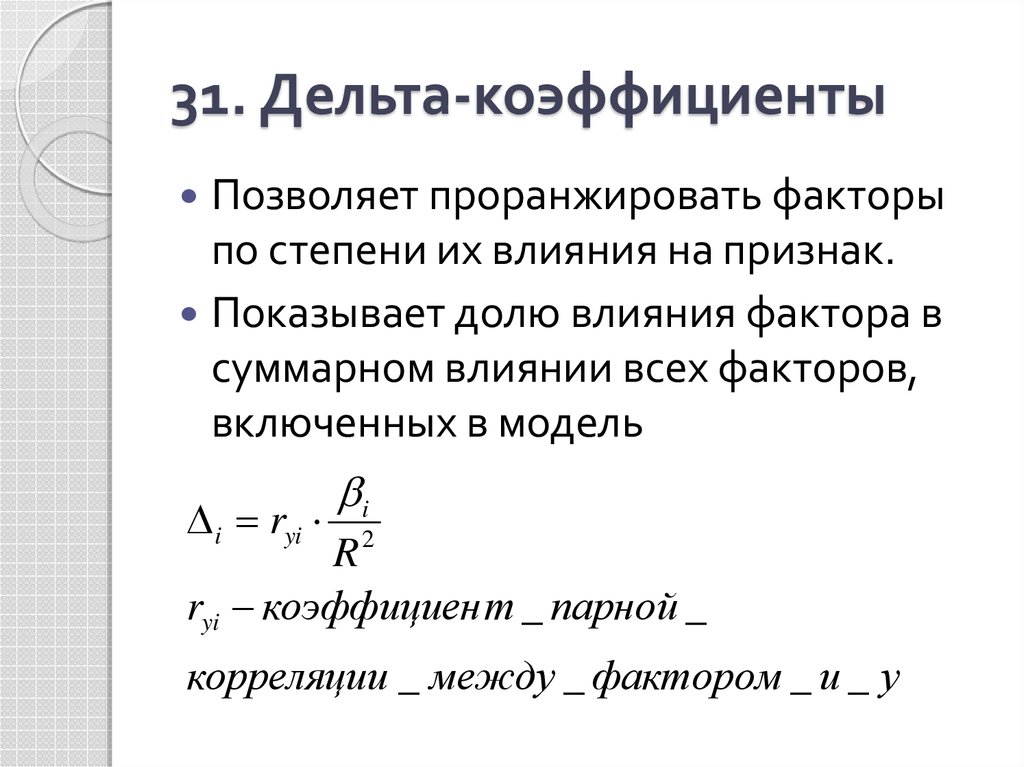

Бета — это степень изменения переменной результата на каждую единицу изменения переменной-предиктора. Стандартизированная бета-версия сравнивает силу эффекта каждой независимой переменной с зависимой переменной. Чем больше абсолютное значение коэффициента бета, тем сильнее будет влияние.

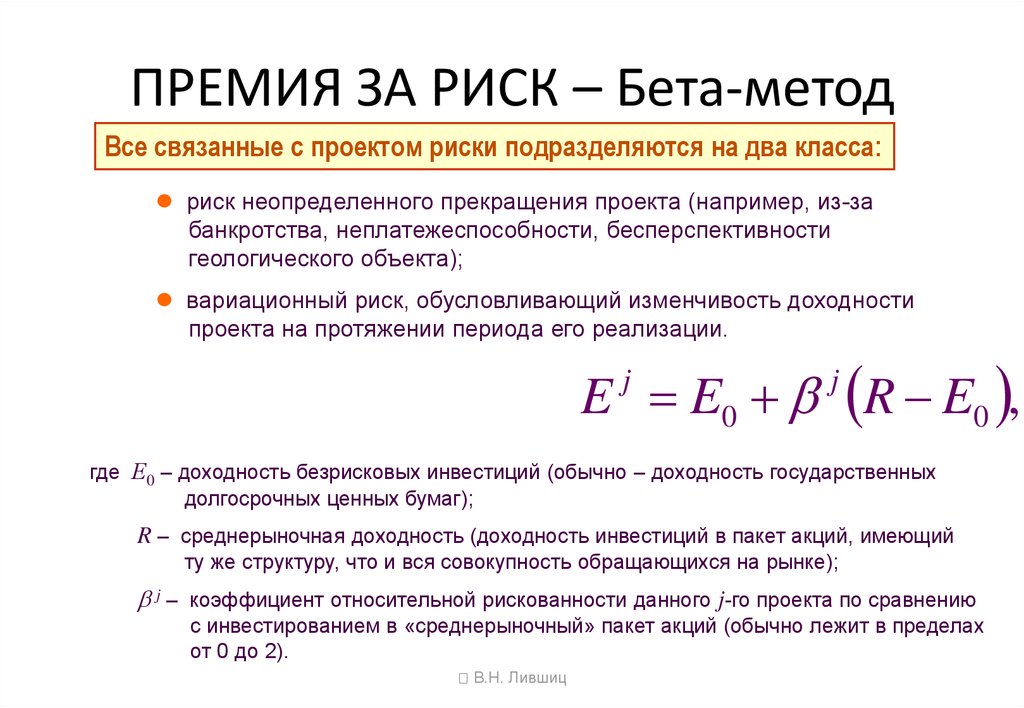

Бета-формула используется в модели CAPM для расчета стоимости собственного капиталаРассчитать стоимость собственного капиталаСтоимость собственного капитала (Ke) — это то, что акционеры ожидают от инвестирования своего капитала в фирму. Стоимость собственного капитала = Безрисковая норма прибыли + Бета * (рыночная норма прибыли — Безрисковая норма прибыли). подробнее см. ниже –

Стоимость собственного капитала = Безрисковая ставка + Бета x Премия за риск

Содержание

- Что такое Бета-коэффициент?

- Коэффициент бета Значение

- Пример коэффициента бета

- Расчет коэффициента бета

- Шаг 1 – Загрузите исторические цены и данные индекса NASDAQ за последние 3 года

- Шаг 2 – Отсортируйте цены, как указано ниже ниже.

- Шаг 4. Расчет дневной доходности

- Шаг 5. Расчет формулы бета с использованием метода дисперсии-ковариации

- Шаг 6. Расчет бета с использованием функции НАКЛОН в Excel

- Step 7 – Calculate Beta Coefficient Regression

- Advantages of Beta Coefficient Regression

- Disadvantages of Beta Coefficient Regression

- Negative Beta

- Beta Coefficient Video

- Recommended Articles

Beta Coefficient Meaning

The Beta is рассчитывается в модели CAPMМодель CAPMМодель ценообразования капитальных активов (CAPM) определяет ожидаемый доход от портфеля различных ценных бумаг с разной степенью риска. Он также учитывает волатильность конкретной ценной бумаги по отношению к рынку. Подробнее (Модель ценообразования капитальных активов) для расчета доходности акций или портфелей.

Вы можете использовать это изображение на своем веб-сайте, в шаблонах и т. д. Пожалуйста, предоставьте нам ссылку с указанием авторства. Как указать авторство?

д. Пожалуйста, предоставьте нам ссылку с указанием авторства. Как указать авторство?

Расчет бета-версии в Excel представляет собой анализ формы, поскольку он представляет наклон характеристической линии ценной бумаги, т. е. прямую линию, показывающую взаимосвязь между доходностью акции и доходностью рынка. Далее это можно определить с помощью приведенной ниже бета-формулы:

β = Ковариация рыночной доходности с доходностью акции / Отклонение рыночной доходности

Значения коэффициента бета –

- Если коэффициент равен 1, это указывает на то, что цена акции/ценной бумаги движется в соответствии с рынком.

- Если коэффициент <1; возврат ценной бумаги с меньшей вероятностью будет реагировать на движения рынка.

- Если коэффициент > 1, доход от ценной бумаги с большей вероятностью будет реагировать на движения рынка, что также сделает ее волатильной;

Если бета Apple Inc (AAPL) равна 1,46, это указывает на то, что акции очень волатильны и на 46% более вероятно, что они отреагируют на движение рынка. С другой стороны, скажем, Coca-Cola имеет коэффициент β, равный 0,77, что указывает на то, что акции менее волатильны и на 23% меньше реагируют на движения на рынке.

С другой стороны, скажем, Coca-Cola имеет коэффициент β, равный 0,77, что указывает на то, что акции менее волатильны и на 23% меньше реагируют на движения на рынке.

В качестве тенденции было замечено, что акции коммунальных предприятий имеют САРМ Бета САРМ Бета САРМ Бета является важной теоретической мерой того, как отдельная акция движется по отношению к рынку. В этом методе мы определяем стоимость собственного капитала путем суммирования продукта бета и премии за риск с безрисковой ставкой меньше 1. С другой стороны, технологические акции имеют коэффициент бета больше 1, что указывает на вероятность более высокой доходности с более соответствующими рисками.

Расчет коэффициента бета

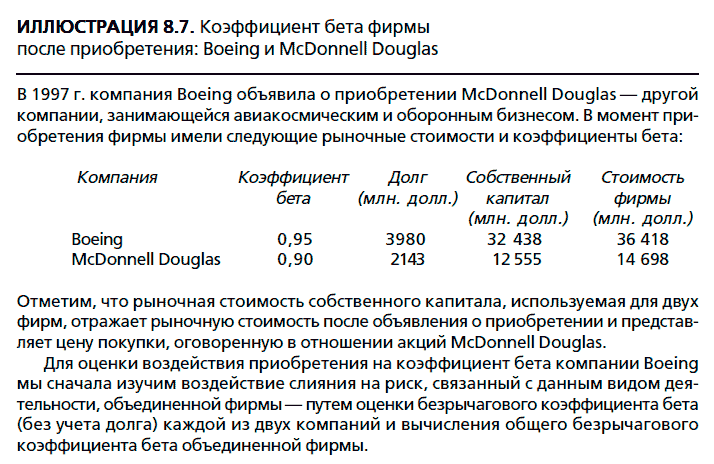

Здесь мы возьмем пример для расчета бета MakeMyTrip (MMTY) и рыночного индекса NASDAQ.

Вы можете скачать полностью решенную рабочую таблицу Excel для расчета бета-версии здесь.

Существует три бета-формулы: метод дисперсии/ковариации, функция наклона в Excel и формула регрессии. Формула регрессии. Формула регрессии используется для оценки взаимосвязи между зависимой и независимой переменными и для определения того, как изменение независимой переменной влияет на зависимую переменную. . Y = a + b X + читать дальше. Мы увидим каждую из формул бета-коэффициента ниже —

Формула регрессии. Формула регрессии используется для оценки взаимосвязи между зависимой и независимой переменными и для определения того, как изменение независимой переменной влияет на зависимую переменную. . Y = a + b X + читать дальше. Мы увидим каждую из формул бета-коэффициента ниже —

Шаг 1. Загрузите исторические данные о ценах и индексах NASDAQ за последние 3 года

Я скачал данные с Yahoo Finance.

- Чтобы получить набор данных NASDAQ, перейдите по этой ссылке Yahoo Finance.

- Чтобы узнать цены на Makemytrip, посетите этот URL здесь.

Шаг 2. Отсортируйте цены, как указано ниже

Отсортируйте даты и скорректированные цены закрытия в порядке возрастания дат. Вы можете удалить оставшиеся столбцы, так как они нам не нужны для бета-расчетов в Excel.

Шаг 3. Подготовьте таблицу Excel с бета-коэффициентом, как показано ниже.

Шаг 4 – Расчет дневной доходности

Доходность = [Цена акции на момент закрытия – Цена акции на открытие] / Цена акции на начало периода две формулы (дисперсия и ковариация в Excel), как показано ниже.

Используя метод дисперсии-ковариации, мы получаем бета как 0,9859(Коэффициент бета)

Шаг 6. Рассчитайте бета с помощью функции НАКЛОН в Excel

Использование этой функции НАКЛОН в excelФункция НАКЛОН В ExcelФункция наклона возвращает наклон линии регрессии на основе точек данных, распознанных известными значениями _y и известными _x values.read more , мы снова получаем Beta как 0,9859 (коэффициент бета)

Шаг 7. Вычисление коэффициента бета RegressionЧтобы использовать эту функцию регрессии, выберите Анализ данных на вкладке «Данные» на листе Excel. .

Если вы не можете найти Анализ данных в Excel, вам необходимо установить Пакет инструментов анализа. Этот процесс относительно прост: Перейдите в FILE -> Options -> Add-Ins -> Analysis ToolPakAnalysis ToolPakExcel может использоваться пользователями для выполнения анализа данных и других важных вычислений. Его можно включить вручную в разделе надстроек на вкладке файлов, нажав «Управление надстройками», а затем проверив пакет инструментов анализа. Подробнее -> Перейти -> Проверить пакет инструментов анализа -> OK

Его можно включить вручную в разделе надстроек на вкладке файлов, нажав «Управление надстройками», а затем проверив пакет инструментов анализа. Подробнее -> Перейти -> Проверить пакет инструментов анализа -> OK

Выберите «Анализ данных» и нажмите «Регрессия»

Выберите диапазон ввода Y и диапазон ввода X

После нажатия кнопки «ОК» вы получите следующий итоговый вывод.

Вы получите одинаковую бета-версию в каждом из трех методов.

Преимущества регрессии коэффициента бета

CAPM оценивает бета актива на основе систематического риска

- рынка. Он используется для бета-регрессии для оценки стоимости собственного капитала. Это параметр, по которому инвесторы решают, выгодны ли инвестиции или нет; в противном случае они могут переключиться на другие возможности с более высокой доходностью. Подробнее читайте в разделе «Модели оценки». Стоимость собственного капитала, полученная с помощью CAPM, отражает реальность, благодаря которой инвесторы диверсифицировали свои портфели, чтобы уменьшить влияние систематического рискаСистематический рискСистематический риск определяется как риск, присущий всему рынку или всему сегменту рынка, поскольку он влияет на экономику.

в целом и не может быть диверсифицирован, поэтому также известен как «недиверсифицируемый риск», «рыночный риск» или даже «риск волатильности». Подробнее. Ниже приведены некоторые преимущества бета-регрессии:

в целом и не может быть диверсифицирован, поэтому также известен как «недиверсифицируемый риск», «рыночный риск» или даже «риск волатильности». Подробнее. Ниже приведены некоторые преимущества бета-регрессии: - Он предлагает простой в использовании бета-расчет в Excel, который стандартизирует меру риска для нескольких фирм с различной структурой капитала и основными принципами.

Недостатки бета-регрессии с коэффициентом

Ниже перечислены некоторые недостатки бета-регрессии:

- Существует сильная зависимость от прошлых доходов и не учитывается обновленная информация/другие факторы, которые могут повлиять на доходы в будущем.

- Бета-регрессия по мере получения большего дохода, мера бета изменяется, а вместе с ней и стоимость акционерного капитала.

- Хотя систематические риски являются неотъемлемыми Риски являются неотъемлемыми Неотъемлемый риск – это вероятность дефекта в финансовой отчетности из-за ошибки, упущения или искажения, выявленного в ходе финансового аудита.

Такой риск возникает из-за определенных факторов, которые находятся вне внутреннего контроля организации. Более того, рынку при объяснении доходности активов игнорируется часть несистематических рисков.

Такой риск возникает из-за определенных факторов, которые находятся вне внутреннего контроля организации. Более того, рынку при объяснении доходности активов игнорируется часть несистематических рисков.

Отрицательная бета

Формула отрицательной бета означает инвестиции, которые движутся в направлении, противоположном фондовому рынку. Когда рынок растет, отрицательная бета имеет тенденцию к снижению, а отрицательная бета имеет тенденцию к росту, когда рынок падает. Обычно это верно для золотых акций и золотых слитков. Поскольку золото является более надежным средством сбережения, чем валюта, крах рынка побуждает инвесторов ликвидировать свои акции и конвертировать их в валюту (для нулевых бета-коэффициентов) или покупать золото в случае отрицательного бета-коэффициента.

Отрицательная бета не указывает на отсутствие риска, но означает, что инвестиция предлагает страховку от непредвиденного рыночного спада. Однако предположим, что рынок продолжает расти. В этом случае стратегия с отрицательным бета-коэффициентом означает потерю денег из-за риска возможности (утрата определенного шанса получить более высокую прибыль), а также риска инфляции. Риск инфляции. Риск инфляции — это ситуация, когда покупательная способность резко падает. Это также можно объяснить ситуацией, когда цены на товары и услуги растут больше, чем ожидалось. Инфляционный риск также известен как риск покупательной способности. Читать далее (норма прибыли не поспевает за преобладающей инфляцией в стране).

В этом случае стратегия с отрицательным бета-коэффициентом означает потерю денег из-за риска возможности (утрата определенного шанса получить более высокую прибыль), а также риска инфляции. Риск инфляции. Риск инфляции — это ситуация, когда покупательная способность резко падает. Это также можно объяснить ситуацией, когда цены на товары и услуги растут больше, чем ожидалось. Инфляционный риск также известен как риск покупательной способности. Читать далее (норма прибыли не поспевает за преобладающей инфляцией в стране).

Видео о коэффициенте бета

Рекомендуемые статьи

Эта статья представляет собой руководство по коэффициенту бета, формулам и расчетам. Здесь мы рассчитываем бета-версию в Excel MakeMyTrip, используя три метода: дисперсию-ковариацию, функцию НАКЛОН и функцию регрессии. Вы также можете ознакомиться с другими рекомендуемыми статьями, чтобы узнать больше об оценках:

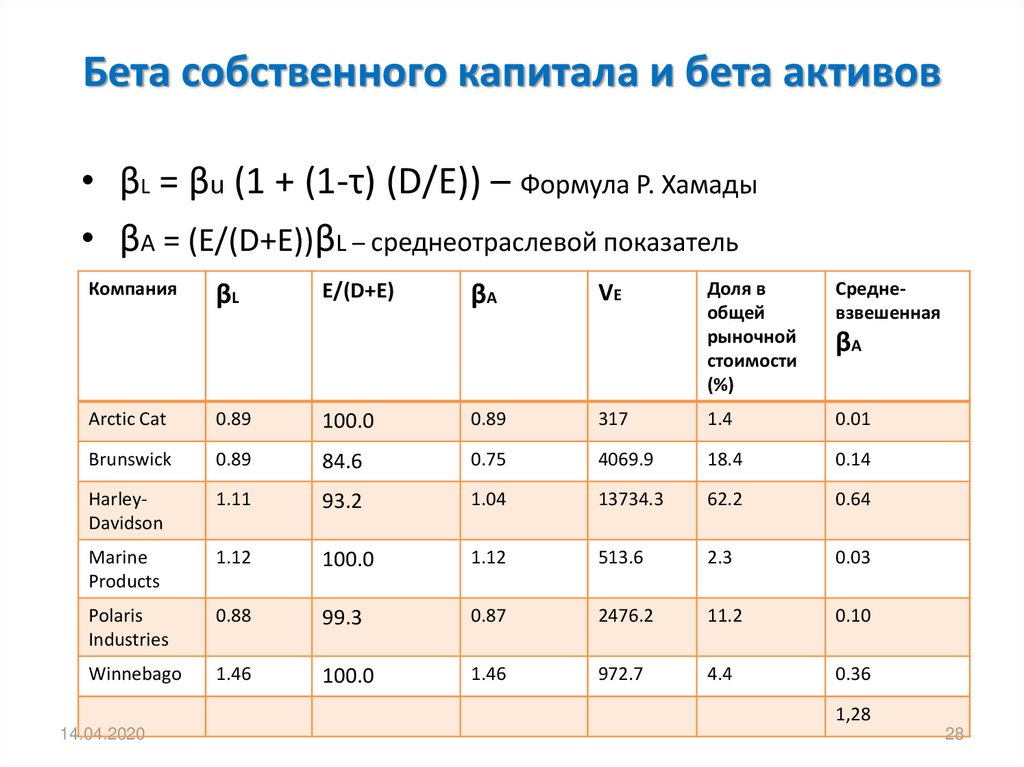

- Левередные бета-версии

- Формула бета-бета в финансах

- Коэффициент корреляции Пирсона

- Пример коэффициента детерминации

Скачать финансовую модель IPO Coursera

Скачать финансовую модель Coinbase IPO

Бесплатный курс по инвестиционно-банковской деятельности

Введение в инвестиционно-банковскую деятельность, анализ коэффициентов, финансовое моделирование, оценку и др.

* Пожалуйста, укажите правильный адрес электронной почты. Данные для входа в этот бесплатный курс будут отправлены вам по электронной почте.

Бесплатный курс Excel

Введение в Excel, базовые и расширенные функции Excel и др.

Введите адрес электронной почты* Пожалуйста, укажите правильный адрес электронной почты. Данные для входа в этот бесплатный курс будут отправлены вам по электронной почте.

Бесплатный курс Excel

Функции Excel, формулы, диаграммы, форматирование, создание информационных панелей Excel и др. (поставщик курса — EDUCBA)

Введите адрес электронной почты* Пожалуйста, укажите правильный адрес электронной почты. Данные для входа в этот бесплатный курс будут отправлены вам по электронной почте

Flash Sale

Becker CPA Pro Review

Огромная экономия — $ 1 300

#1 Курс.

Шаблон движения денежных средств от операций

Загрузить примеры Excel для расчета движения денежных средств от операций

Введите адрес электронной почтыДенежный поток от инвестиций Шаблон

Скачать примеры Excel для расчета денежного потока от инвестиций

Введите адрес электронной почтыДенежный поток от финансового шаблона

Скачать примеры Excel для расчета денежного потока от финансирования

Введите адрес электронной почтыБесплатный курс анализа коэффициентов

Пошаговое руководство по расчету финансовых коэффициентов в Excel

Введите адрес электронной почтыАнализ чувствительности в шаблоне Excel

Изучение одной переменной и двух переменных ТАБЛИЦА ДАННЫХ в Excel

Введите адрес электронной почтыШаблон WACC Excel

Научитесь рассчитывать WACC Starbucks в Excel

Введите адрес электронной почтыШаблон FCFE Excel

Научитесь рассчитывать FCFE в Excel (Alibaba FCFE)

Введите адрес электронной почтыШаблон стоимости собственного капитала (Ke)

Научитесь рассчитывать стоимость собственного капитала Starbucks (Ke) в Excel

Введите адрес электронной почтыШаблон модели скидки на дивиденды

Изучение оценки скидки на дивиденды в Excel

Введите адрес электронной почтыFCFF Шаблон Excel

Обучение расчету FCFF в Excel (Alibaba FCFF)

Введите адрес электронной почтыШаблон Excel для расчета бета-версии

Расчет БЕТА MakeMyTrip в Excel с использованием НАКЛОНА и регрессии

Введите адрес электронной почтыNPV и IRR Шаблон Excel

Пример расчета NPV и IRR в Excel

Введите адрес электронной почтыЗагрузить шаблон анализа соотношения Colgate

Введите адрес электронной почтыСкачать финансовую модель Colgate

Введите адрес электронной почтыПРЕДЛОЖЕНИЕ ДЛЯ ВАС

*Предложение действительно только в течение следующих 20 минут

Так рано уезжаете?

Получите дополнительную 10%скидку на

Take That Bundle

Flash Sale

Becker CMA Pro Review

Огромная экономия — 900 долларов с

# Курс инвестиционно-банковской деятельности

Оценка компаний, инвестиционно-банковская деятельность, бухгалтерский учет, расчет CFA и др.

Например, фондовый индекс растет на 1%, а акция при этом будет расти на 2% и точно так же наоборот, фондовый индекс снижается на 1%, а акция при этом снижается еще большими темпами, например, на 2%.

Например, фондовый индекс растет на 1%, а акция при этом будет расти на 2% и точно так же наоборот, фондовый индекс снижается на 1%, а акция при этом снижается еще большими темпами, например, на 2%.

Например, индекс растет на 1%, а акция при этом будет снижаться на 2%, и точно так же наоборот, при снижении рынка на 1%, акция с таким значением коэффициента бета будет расти на 2%.

Например, индекс растет на 1%, а акция при этом будет снижаться на 2%, и точно так же наоборот, при снижении рынка на 1%, акция с таким значением коэффициента бета будет расти на 2%.

Отрицательный коэффициент встречается редко.

Отрицательный коэффициент встречается редко.

в целом и не может быть диверсифицирован, поэтому также известен как «недиверсифицируемый риск», «рыночный риск» или даже «риск волатильности». Подробнее. Ниже приведены некоторые преимущества бета-регрессии:

в целом и не может быть диверсифицирован, поэтому также известен как «недиверсифицируемый риск», «рыночный риск» или даже «риск волатильности». Подробнее. Ниже приведены некоторые преимущества бета-регрессии: Такой риск возникает из-за определенных факторов, которые находятся вне внутреннего контроля организации. Более того, рынку при объяснении доходности активов игнорируется часть несистематических рисков.

Такой риск возникает из-за определенных факторов, которые находятся вне внутреннего контроля организации. Более того, рынку при объяснении доходности активов игнорируется часть несистематических рисков.